进入4月份,电视用LCD面板价格依然

跌势不止,且眼看已要跌回两年前最初上涨(2020年6月)时水平。CINNO Research资深分析师刘雨实告诉中国家电网记者,这波“下跌潮”或将持续至今年6月份。对于相关面板企业而言,经历过去一年业绩大涨后,2022年他们所面临的压力并不小。

需求紧张下2021年面板头部企业“赚翻”尽管去年6月LCD面板价格达到最高点后开始快速下行,但因此前连续13个月上涨的高基数影响,整个2021年,电视用LCD面板价格基本维持高位运行。得益于此,在需求紧张下相关面板企业去年实现业绩利润大幅增长。根据中国家电网梳理,中国主要LCD面板厂商(深天马A、TCL科技、京东方A、彩虹股份、龙腾光电、友达、群创光电、瀚宇彩晶)2021年的全年营收增幅基本均在两位数以上,净利润增幅同样十分明显,部分中小企业直接扭亏为盈,头部企业如京东方、TCL科技等更是净利润翻倍不止。以京东方为例,据京东方A发布的2021年财报显示,京东方全年实现营收2193.10亿元,同比增长61.79%;实现归属于上市公司股东净利润258.31亿元,同比增长412.96%。“增长主要源于全年面板行业景气度整体较高,加之收购的中电熊猫南京、成都线并表”,中信证券首席电子分析师徐涛分析称。在他看来,随着京东方动态优化产品结构,加之其柔性OLED持续放量进入各大客户供应链,京东方作为面板龙头市占率有望再升,并向物联网延伸,中长期看好该公司发展。TCL科技业绩快报显示,去年全年TCL科技实现营收1635亿元,同比增长112.8%;归属于上市公司股东净利润达到100.6亿元,同比增长129.3%。TCL科技解释,实现收入和利润同比大幅增长的主要原因为,公司半导体显示业务出货面积、主要产品均价和产品盈利同比显著增长,业务组合和客户结构优化进一步提升产品收益贡献。“国内显示面板企业业绩理想主要有两方面原因”,某彩电行业分析人士认为,一方面,疫情作用下,彩电等电子产品需求激增、上游原材料紧缺,这导致面板行业供不应求,价格上涨,企业利润随之提高;另外,随着三星、LG这两家面板巨头逐渐退出液晶面板领域,把绝大多数精力、资金都投入到OLED(有机发光二极管)显示面板行业,导致液晶面板的严重缺货,客观上利好了京东方和TCL华星光电这样的中国本土液晶面板厂家。刘雨实则向记者分析表示,相关TV面板企业2021年成绩突出,面板价格上涨是十分重要的一个促成因素,除此之外,像BOE(京东方)、CSOT(TCL华星光电)、HKC(惠科)三家企业2021年合计LCD TV面板出货量已占全球出货总量的55%,2022年第一季度进一步提高至60%。换言之,“产能同步释放,乘势扩大市场份额,量价齐升”也是促成这些企业业绩增长的主要原因之一。不过,进入到需求低迷的2022年,LCD电视面板价格持续下跌,相关面板企业是否还能继续保持增长就存在一些不确定性。

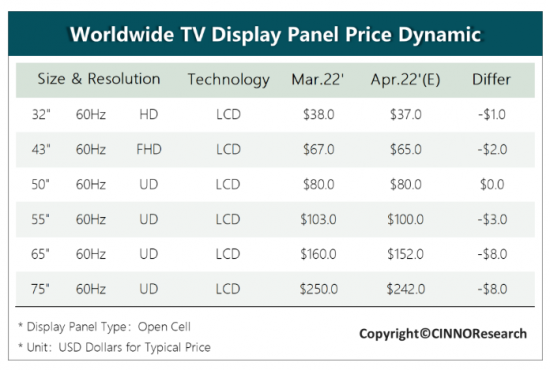

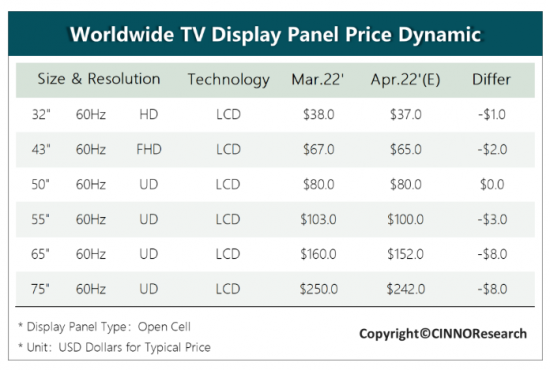

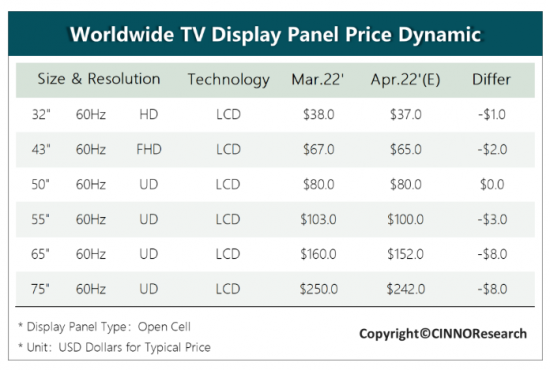

降价压力下2022年面板企业或陷盈利之困从Omdia数据来看,今年2月,全球大尺寸LCD面板月度营收就已经出现环比下降6.80%,同比下降6.18%的双跌现象,达到60.89亿美元。其中TCL华星、友达大尺寸LCD面板营收保持同比增长,京东方、群创、LG大尺寸LCD面板月度营收分别同比下降16.83%、14.10%、5.51%。整个Q1季度,根据WitsView数据,LCD电视面板平均价格已趋近或低于平均成本、现金成本水平,其中,32、55英寸LCD电视面板价格分别低于现金成本4.03%、5.06%;43、65英寸LCD电视面板价格仅分别较现金成本高出0.46%、3.42%。市场下跌趋势还在继续,记者查询了Omdia、WitsView、Sigmaintel(群智咨询)、奥维睿沃、CINNO Research等机构最新预测数据,分析结果均显示,4月份电视用LCD面板的报价预计将继续连续下降。以CINNO Research数据为例,他们预计,4月份32、43、55英寸LCD电视面板价格将较3月份下跌1-3美元/片,分别达到37、65、100美元/片;65、75英寸LCD电视面板价格将出现8美元/片的下跌,分别达到152、242美元/片。

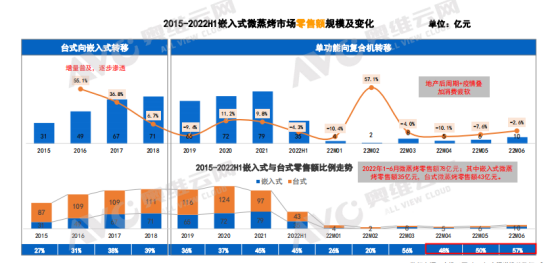

“在整体需求疲软的情况下,主要终端品牌由于库存压力较高,3月份向面板厂提出了减少采购量的需求,从而导致了4月份面板价格继续下跌。”北京迪显信息咨询有限公司副总经理易贤兢如此分析称。“由于2021年以来国际物流运力持续吃紧,国际客户备货到货周期过长,部分下半年订单转至上半年,推高上半年面板价格同时也透支了下半年需求,致使去年6月起面板价格就开始出现下滑”,刘雨实向记者分析指出,而今年以来的俄乌局势突然升级,也进一步影响了欧洲需求恢复,从而延长了价格下滑的趋势。以当前形势来看,刘雨实预测,TV面板价格谷底会在2022年6月到来,但如果有进一步的因素影响全球需求,进而导致品牌方额外砍单,则价格拐点还将推迟。随着TV面板价格跌至现金成本线,在刘雨实看来,部分设备老旧、盈利能力差的海外产能将会逐步减产退出。对应的面板厂商业绩利润也不可避免会受到影响,不过由于在规模和成本上具有优势,面板厂调降稼动率的需求并不算迫切,预计Q2稼动水平仅比Q1低3%-4%。“转产由于IT面板近期价格也呈现快速下降,实际并无太多转产空间。”奥维睿沃分析师也指出,当下TV面板厂出货承压,库存压力恐增加。“一季度产线稼动率处于高位,面板厂已进入亏损阶段,若不调整产能,面板厂将面临面板价格进一步下跌、亏损加大的压力。”面板价格不断下降,可以预见终端电视的价格也有望持续下降。根据奥维云网预测数据,今年Q1季度,中国彩电市场零售量规模为903万台,同比下降8.8%;零售额规模为280亿元,同比下降10.1%。量额齐降态势下,业内人士预计今年彩电厂商也将掀起一轮新的价格战。