暴热天气救了家电业

受全球气候变化影响,极端高温天气出现频率越来越高,持续时间越来越长,甚至有专家称,“正常”的夏天未来将会十分罕见。

上周开始,欧洲大部分地区迎来了破历史纪录的高温天气,室外温度较平均水平高出5到10摄氏度,意大利撒丁岛和西西里岛的气温将攀升至49摄氏度,西班牙拉帕尔马岛甚至因为高温天气引发森林大火。

国内河北、北京、山东、河南及江南、华南等地也出现了历史罕见的、广泛的高温天气,部分地区最高气温可达38~40℃,体感类似进烤箱或者蒸桑拿。

空调等核心品类销售量的增长,也在一定程度上拉动了白电板块行情,近一月上涨约6.6%。

与此同时,随着家电企业陆续公布半年度业绩预告,我们也得以从各类家电产品的销售情况中,窥探到一些居民消费变化的趋势脉络。

刚需坚挺

刚需品类的家电需求恢复最快。

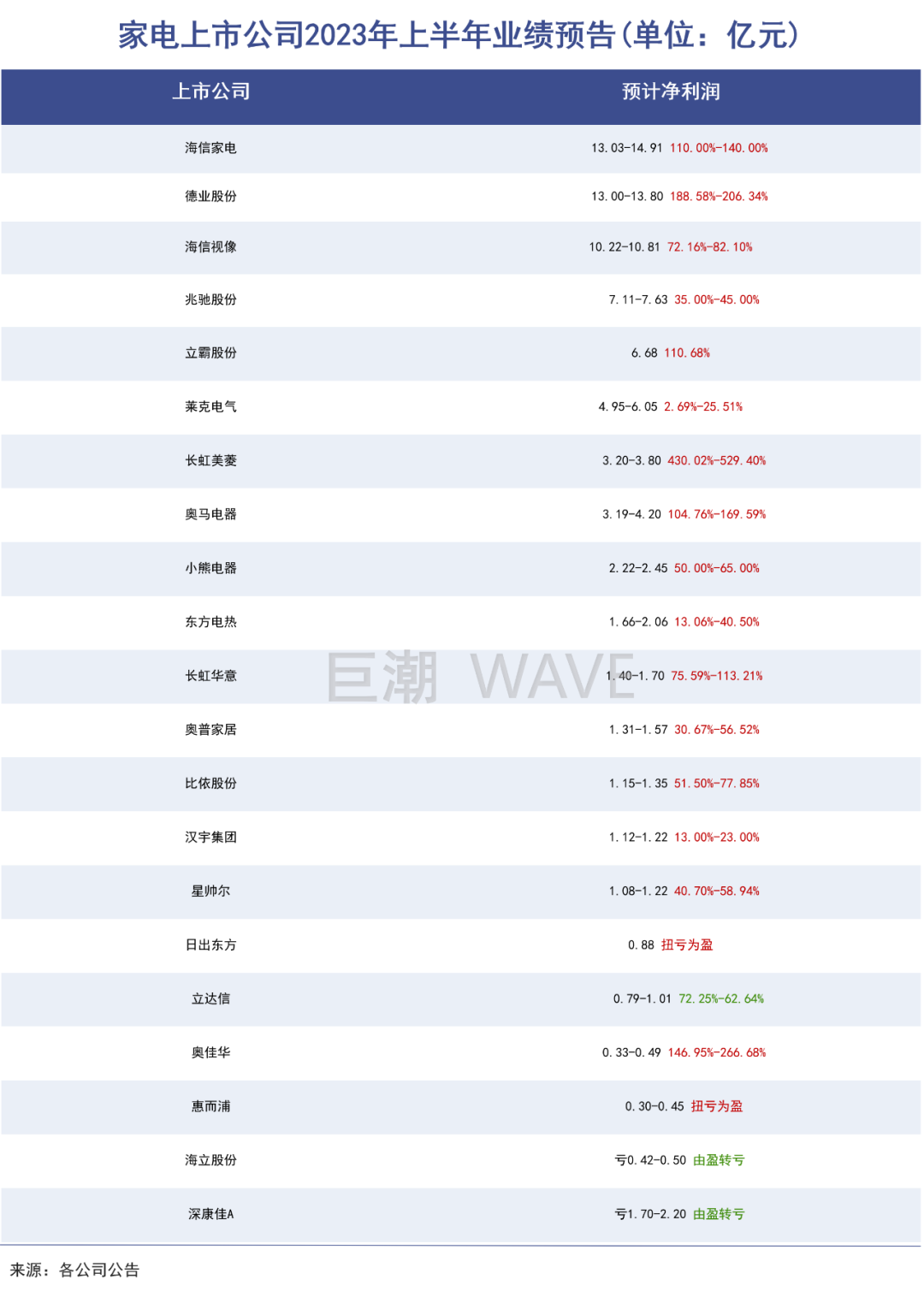

据不完全统计,截至7月19日,有21家家电上市公司公布2023年上半年业绩预告,超8成净利润增长,消费复苏态势明显。

作为高温天气中的刚需品,空调也成为家电行业内率先产销回暖的单品类别。面对激增的空调安装需求,苏宁易购甚至在6月份启动了跨区域增援机制,组建超8万人的空调安装团队来确保完成上门安装工作。

行业格局方面,2023年上半年中国空调电器行业前五大品牌的市场份额达到了84%,同比提高1.6个百分点。格力、美的、海尔智家(24.450, 0.00,0.00%)、海信家电(23.630, 0.00, 0.00%)和奥克斯分别占据了33.5%、26%、10.8%、7.4%和6.3%的市场份额,行业集中度持续提高。

价格方面,今年空调龙头企业之间也并未展开价格战(奥维数据显示,2023Q2空调行业线上、线下均价YoY 4%/ 5%)。格力电器(38.800, 0.00,0.00%)空调业务的毛利率超过30%,其他几家空调业务的毛利率也在22%-29%的区间内。

这反映了当前空调行业竞争格局稳定,价格稳中有升,龙头企业盈利能力有望改善。

空调一哥格力电器在“618”期间销售额超 90 亿元。其中天猫平台空调销售额同比增长 49%,京东平台空调销售额同比增长 30%,抖音电商空调类目则位列销售额排行榜第一,有助于提振公司Q2的业绩。

空调市占率紧随其后的美的集团(59.740, 0.00, 0.00%),业务收入更为多元,其他各种消费电器也有超千亿的年收入。

海信家电近日发布业绩预告,预计2023年上半年归属于上市公司股东的净利润13.03亿元-14.91亿元,同比增长110%-140%,公司经营质量和盈利能力出现明显提升。

家电股价表现(自2018年8月至今) height=493 />

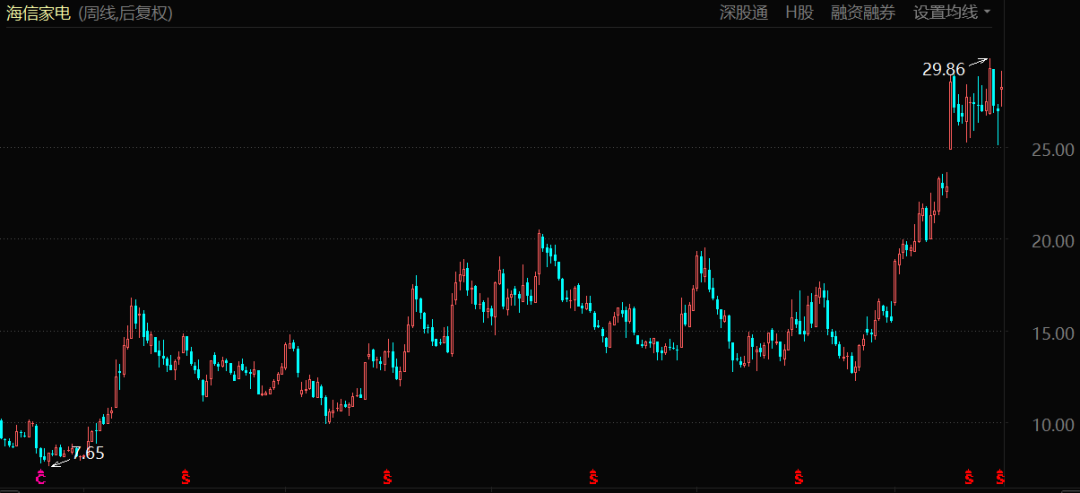

家电股价表现(自2018年8月至今) height=493 />几家空调、冰箱龙头企业中,海信家电在上的表现最好,目前股价正处于历史高位,年内涨幅高达87%。

不过,空调、冰箱等产品销售一般具有明显的淡旺季特征,目前的销售火爆也有受到去年行情低迷、今年商店加紧补库存的影响,并不能保证这种迅猛的涨势持续到下半年。

刚需耐用品的消费复苏虽快,但业绩增长的天花板似乎总是笼罩在空调、冰箱企业头上,或许这就是格力等公司股价长期在低位徘徊的原因。

小众易变

小家电企业越来越没有“中间选择”。

小家电曾经是行业内后起之秀们重点发力的领域,小家电的崛起也与年轻人们追求新鲜感、仪式感的生活方式息息相关。小红书上关于小家电的推送,总要打上“高颜值”、“懒人做饭”、“送礼物”等标签。

小家电的种类也非常丰富,从烤面包机、酸奶机到电熨斗、挂烫机再到足底器、筋膜枪,只有消费者想不到,没有厂商做不出的。

不过,以“年轻化”为最大竞争优势的小家电行业,似乎也开始面临“中年危机”。

今年1-4月,厨房小家电整体零售额183.2亿元,同比下降7.8%。即使是上半年最最重要的大促节点618,从奥维云网数据来看,618期间小家电市场零售额25.2亿元,同比下降19.3%。

年轻消费者的理性似乎在加速回归,网络营销出的爆款必须经历过功能是否鸡肋、质量是否可靠的拷问,才能真正长久畅销。

典型的例子就是空气炸锅,因功能新颖、健康少油而出圈,与传统烤箱比,还具备体积小、耗时短、使用方便等优点。作为一款性价比较高的小家电,空气炸锅持续热销,国外需求也很旺盛。

2022年空气炸锅全渠道零售额82.3亿元,逆势提升70.7%。为众多大牌代工空气炸锅的比依股份(19.370, 0.00, 0.00%),也借着这股东风在去年成功上市。

2023年上半年,比依股份预计实现归属于上市公司股东的净利润1.15亿元-1.35亿元,同比增加51.50%-77.85%。而比依股份年内股价涨幅更高,为73.11%。

立足于技术实力和产品研发的小熊电器,今年的业绩表现也不错,继一季度实现营收净利润均双位数逆增长后,上半年小熊电器净利润又同比预增50%-65%。

小熊电器一方面对热门单品持续迭代升级,其养生壶的市场份额常年第一,破壁机在京东天猫等平台的销售量也一直名列前茅;另一方面创新产品已延伸至更多生活应用场景,已覆盖户外、个护、母婴等多个细分领域。

在年轻一代主流消费者开始贯彻“买好不买多”的精神之后,无论是单品还是企业,小家电行业内部都出现了明显的分化趋势。

小家电企业要不然像小熊电器这样,追求极致的性价比,薄利多销,要不然走高端路线,提高单品利润率。而那种两头都不靠的小家电企业,则会慢慢失去可以生存的中间地带。

说到底,小家电行业已经不同于一般的耐用品,它是高度消费化的,像奶茶咖啡那样。小家电产品迭代速度快,对企业的市场洞察力、产业链整合力、生产销售能力也就提出了更高要求。

智电困境

高端路线下智能家电的市场空间有限。

随着人工智能、物联网等技术的发展,传统家电逐渐向智能家电转型,智能家电渗透率正不断提高。7月19日,工信部也在新闻发布会上表示,将深入开展消费品、原材料“三品”行动,组织新能源汽车、智能家电、绿色建材下乡。

营销上不缺AI等噱头,政策上也不缺利好,所以智能家电领域曾经被视作发展前景广阔、市场规模不断扩大的一片蓝海——然而事实并非如此。

以扫地机器人(13.250, 0.00, 0.00%)为例,这是一款非常讲究智能化的产品,需要配备激光定位、视觉导航、算法规划等先进技术,才能实现“扫拖洗烘”等一站式自清洁的产品体验。

可目前中国的扫地机器人行业却面临着比较尴尬的境地,一方面是行业增速逐渐下滑,另一方面则是产品开始以量换价(抬高产品单价),导致整体市场规模增长陷入低迷。

科沃斯(77.220, 0.00, 0.00%)的财报显示,2022年全球扫地机器人出货量也出现萎缩,市场规模为65亿美元,同比增长持平。换言之,扫地机器人在全球范围内的市场天花板可能都较低,整条赛道的想象空间也许已所剩无几。

今年第一季度,洗地机全渠道销售额22.6亿元,同比增长43.4%,销量82.9万台,同比增长62.3%。相较于洗地机的增长态势,扫地机器人走势较弱,同期全渠道销售额19.8亿元,同比下降11.4%,销量67.8万台,同比下降14.7%。

扫地机器人的行业的风口消退、内卷加剧、天花板隐现,都让从业者倍感压力。即便科沃斯作为扫地机器人领域市场份额第一的龙头企业,目前也在经历业绩与估值的双重考验。

2022年,科沃斯实现营收153.25亿元,同比增长17.11%;净利约16.98亿元,同比减少15.51%。2023年一季度,科沃斯实现营收32.36亿元,同比增长1.09%;净利3.26亿元,同比再降23.01%。

股价的下跌则更令科沃斯忧虑,年内跌幅已经达到一半,而如今75元/股的价格同2021年的历史高位(250.71元/股)相比,更是距离遥远。

2023年上半年,中国彩电市场销售量为1467万台,同比下降12.2%,销售额为487亿元,同比下降8.5%。长虹、海尔、康佳三大品牌上半年出货总量为 233.1 万台,同比大幅下滑 26.5%。

除了人口和房地产因素的影响,智能家电本身的局限性也不可忽视。吹捧概念、抬高价格就会拉高消费者的期待值,然而产品真正使用起来却又不够自动化、智能化,部分作为卖点的功能也是可有可无,又如何让消费者为高溢价买单。

对于中国这样主力消费人群并非中产阶级的市场来说,也许人们更多看重的是物美价廉、刚需属性、质量过硬能用多年,即便他们不够智能,甚至是有点贵。