从估值角度看家电行业表现家电龙头仍有估值修复空间

家电属于选择性消费行业。 所谓“选择性消费”,是指食品、生活用品等生活必需品以外的消费。

家用电器是指家庭等日常场景中使用的各种电子电器。 主要分为大型家电和小家电两大领域。 大家电包括白色家电(空调、冰箱、洗衣机等)和黑色家电(电视、游戏机、音响等),小家电包括厨房电器和其他小家电。

通常,消费者购买家电主要出于两大需求。 一是新产品需求,主要受房地产开发和销售影响; 二是更新需求,主要受消费升级和产品使用寿命影响。

受益于我国改革开放取得的巨大成就和人均收入水平的不断提高,我国社会消费品零售总额从2000年的不足5万亿元增长到2019年的40万亿元以上。

家电行业作为消费领域的重要组成部分,也享受着居民消费升级的长期红利,保持快速发展态势。

从估值角度看家电

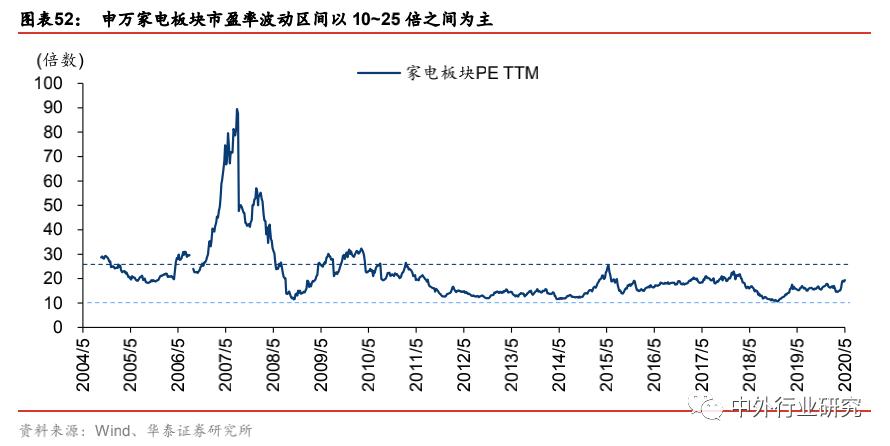

回顾家电板块(申万)指数走势,从长期来看,家电板块多次牛熊交叉,保持上涨趋势,业绩仍是拉动股指增长的核心。家电行业。

从全球市场来看,整个市场的预期收益率正在下降,风险利率也处于较低水平。 随着疫情影响趋缓、房地产销售数据逐渐向好,优质公司悲观估值情绪有望首先得到缓解。 稳定资产估值重构带来的估值中心改善有望更强。

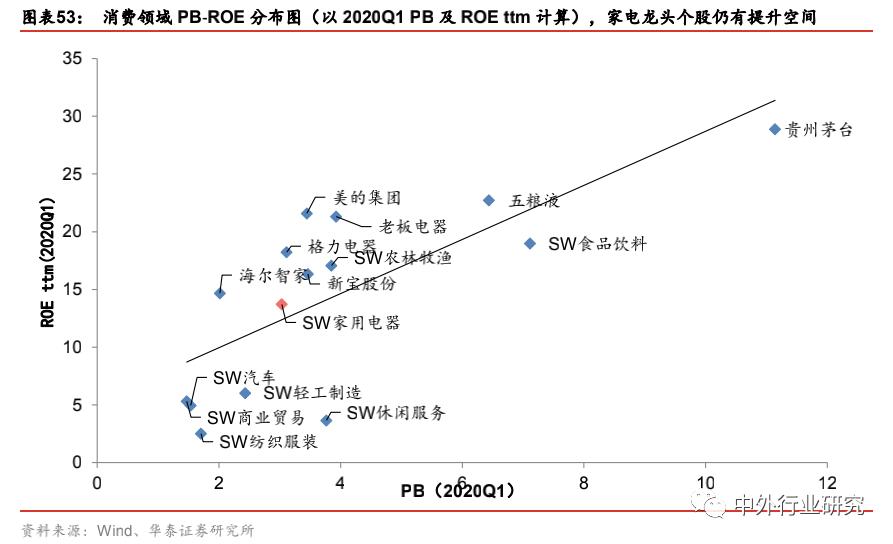

PB-ROE指标下,家电龙头仍有估值修复空间。

ROE指标综合反映盈利能力、经营能力和财务杠杆。 与其他指标相比,它更好地呈现了家电等消费行业的资产基础,为投资者获取优质回报。 家电指数ROE较高(根据Wind数据,根据2020Q1数据计算ROE,家电行业在申万28个行业中排名第四),PB水平处于中上游(根据Wind数据) (使用2020Q1数据计算PB,家电行业在申万28个行业中排名第七)。

与其他消费行业相比,家电指数PB估值与ROE匹配度较高。 考虑到家电板块的龙头股,我们会发现,如果给出相同ROE的家电龙头股的市场平均PB估值,那么龙头股的PB估值还有很大的上升空间。改进。

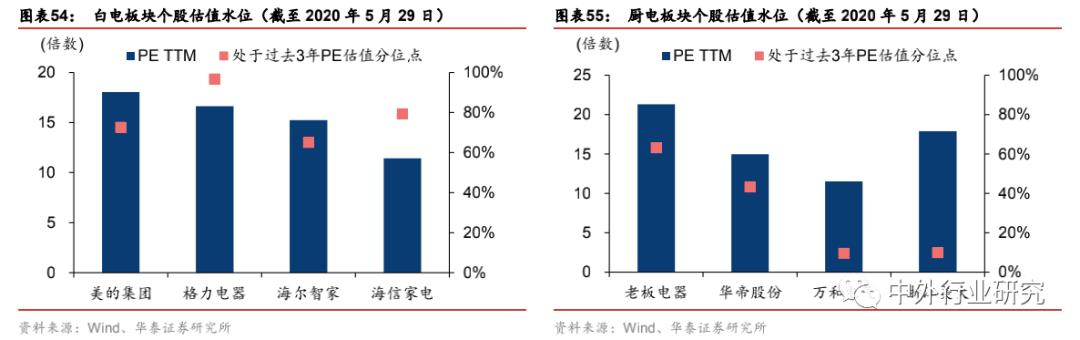

受2020Q1财务业绩影响PE指标被动上升

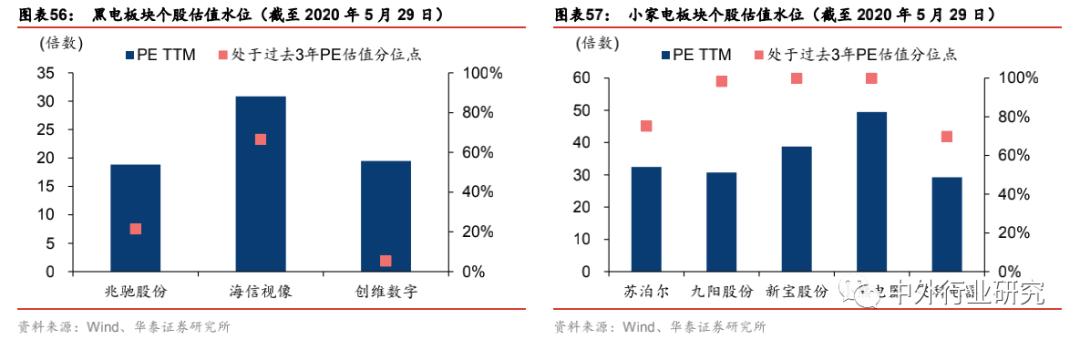

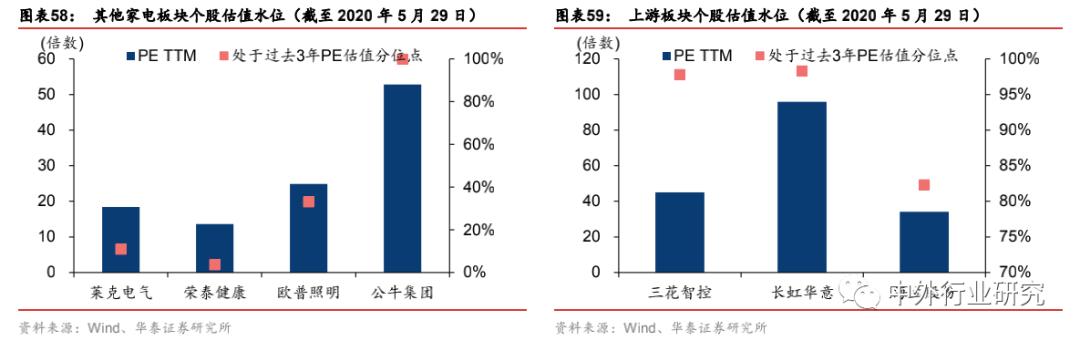

从分子板块来看,白色家电企业(美的集团、格力电器、海尔智家)中,格力电器2020Q1财务表现疲弱,公司PE估值被动提升。 但相对而言,白色家电龙头企业盈利能力较差,财务杠杆、上游账户和营运资金管理方面的优势依然明显。 从近三年白色家电企业PE估值水平分位数来看,海尔智家和美的集团相对较低。

厨电企业整体PE估值均处于低分位数水平。 华帝、万和电气、浙江美达近三年均处于PE估值区间。 然而,疫情导致后房地产周期的刺激效应延迟。 厨电企业仍将面临来自零售端的压力,工程渠道占主导地位的企业相对PE较高。

黑电公司PE估值分位水平差异较大。 行业仍面临激烈竞争,盈利能力的不确定性依然存在。

小家电板块个股PE估值分位数水平普遍较高,细分板块仍具有较高增长潜力。 疫情影响下,拥有线上渠道优势的公司享有较高的PE估值。

上游行业个股由于业务多元化、盈利能力不同,PE估值分位数水平存在明显差异。

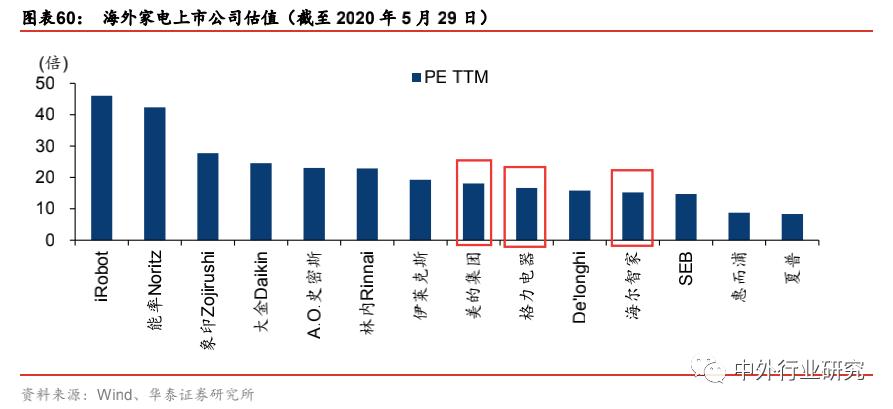

与海外基准相比,家电龙头企业的PE估值并不高。

家电龙头股表现相对稳定。 与海外家电股相比,家电龙头股的PE估值并不高。

展望未来:华泰证券分析师依然认为,这家国内家电龙头在全球行业中占据领先地位,现金流表现稳定,账面现金资产充裕,并保持较高的ROE水平。 具有全球范围内蓝筹稀缺的特点。 虽然受到疫情短期影响,但由于疫情影响,部分龙头企业2020Q1业绩承压,导致PE估值被动提升,处于历史分位数高位。 但抑制龙头企业业绩的因素有所缓解,在竞争为主旋律的背景下,龙头企业仍保持领先地位。 从经营水平和产业链状况来看,有业绩支撑的行业龙头公司有望对标海外估值,仍存在中长期配置机会。

家电需求前景看好内销比例高企业加速复苏

从目前来看,国内疫情已经得到控制,家电零售业务有望逐步恢复。 但海外影响依然较大,海外家电零售额或将出现较大幅度下滑。

1、疫情之下,现金流紧张或将成为普遍现象,优势企业更能逆势而上。

2、流量或进一步向线上集中,疫情或成为家电企业调整线下渠道的契机。

3、短期原材料成本红利仍可能存在。

4、大家电出口压力或将逐渐加大,但与国内疫情期间居家隔离需求增加类似,海外小家电仍可能表现良好。

5、海外工厂的关停更有可能导致全球产业链短期向中国集中。

白色家电:空调龙头拥抱新零售恢复需求,冰箱出口持续增长

空调:5月炎热天气带来内需销售改善机会,龙头品牌拥抱新零售更加积极。

冰洗:国内销售线上渠道率先回暖,线下渠道有望逐步恢复,海外冰箱销售持续回暖,居民囤粮需求稳定出口订单,洗衣机需求或面临短缺期限影响。

小家电:受疫情影响较小,线上需求释放,订单保持较为饱满

国内小家电销售以线上消费为主。 疫情影响下,线上渠道影响力加深。

华泰证券分析师认为,尽管海外受疫情影响,部分小家电出口占比较高,但居家隔离导致部分厨房小家电订单增加。 我们更看好以厨房小家电为主的出口型小家电企业将保持较高水平。 订单水平稳定。

厨电:关注销量及完工数据复苏,优势厨电有望迎来差异化增长

受精装修行业赋能影响,房地产销售及竣工数据复苏有望加强,具有工程及零售渠道优势的企业收入或将大幅提升。

虽然工程产品毛利率有所下降,但考虑到原材料成本依然较低以及工程渠道费用率较低,净利润受渠道结构变化影响较小。

黑电:品牌价格竞争激烈,带动出口销售作用减弱

电视机出口销量占比较高,全球主要产能集中在中国。 短期来看,海外部分城市关店、渠道受阻可能会影响零售需求,但后续补货的可能性较大。

风险提示:疫情影响和经济下行

如果受疫情影响,国内宏观经济增速明显低于预期,居民人均可支配收入将受到较大影响,行业可能出现供需过剩的局面,进而导致行业恶化竞争环境的恶化和产业链盈利能力的下降,影响了家电企业的收入。 和盈利增长。

房地产销售下降

如果房地产销售持续疲软、价格出现不利波动,可能会导致居民财富杠杆发生逆转,进而导致居民消费能力和消费意愿下降,导致房价持续低于预期。家电需求预期和行业增速低于预期。

原材料和人民币汇率的不利波动

家电原材料占比较大,终端价格传导机制依赖新产品升级。 因此,当原材料价格上涨过快或涨幅过大时,成本上涨速度会快于价格上涨速度,整体毛利率下降,可能会导致企业业绩增长。 受到显着影响。

龙头企业纷纷开始拓展海外市场。 海外资产逐渐增多,国际市场面临更多不可控因素。 可能会出现复杂的市场和运营风险。 同时,他们也受到人民币汇率的影响。 在汇兑损益、投资收益、公允价值变动损益等科目中,较大的不利波动可能导致企业业绩不及预期。

2019年和2020年一季度家电行业上市公司整体经营业绩基本符合预期。 2019年,家电行业整体呈现结构性变化,市场规模增速放缓,但高端产品线增长态势依然亮眼。

白色家电品牌集中度持续上升,国产品牌蓄势待发。 小家电市场整体增速放缓,社交电商等新兴渠道模式的爆发式增长将对小家电市场的发展产生持久而深刻的影响。

由于房地产持续低迷以及精装修市场对传统零售的挤压,2019年国内厨电市场尚未复苏,20年内不太可能出现明显好转。

龙头企业(零售和工程渠道)市场份额保持稳定,盈利能力有望持续。

黑电行业市场规模增长乏力,品牌竞争加剧,互联网企业产品份额明显提升,进一步挤压传统企业利润空间。 但从全球来看,结构性需求依然存在。

随着COVID-19疫情逐渐得到控制,线下渠道店逐渐开业,需要安装和专业部署的家电销售也逐渐恢复。 前期被压抑的需求将会逐渐释放,虽然会有所延迟。

随着复工和清洁膳食需求的增加,便携式榨汁机、电动饭盒等小家电的市场份额将扩大; 而在家庭中,消毒家用电器(洗衣机、冰箱、消毒柜)有望迎来新时代的新要求。