2020年集成灶市场分析后疫情时代重塑竞争格局

潮流家电网整理

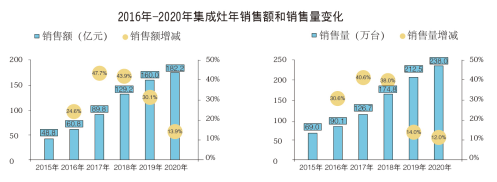

数据也验证了这 点,据奥维云网(AVC)推总数据显示,2020年集成灶销量238万台,同比增长12.0%,销售额182.2亿元,同比增长了13.9%。相比前几年年均30%以上的高速增长,2020年集成灶行业的增长中枢明显下了 个台阶。

对于企业来说, 方面意味着集成灶行业的机会还有,毕竟行业规模增长带来的这么大 块蛋糕,总有企业能够吃到。另 方面,将正式告别“雨露均沾”的全覆盖增长时代,未来强者恒强,更多的机会来自于创新和结构性的机会,行业洗牌或将很快到来。头部品牌阵营初步形成从过去几年集成灶行业的发展走势来看,虽然浙江美大凭借先发优势 直领跑整个行业,但是行业格局并未形成。不过进入2020年,这 趋势正在改变,在疫情和资本双重作用下,头部阵营正在逐渐成型。从营收规模上看,浙江美大仍然是当之无愧的行业第 ,从其三季度公布的业绩报告来看,前三季度浙江美大营收11.77亿元,同比增长3.02%,其中三季度营业5.3亿元,同比增长了21.16%,从奥维云网披露的四季度集成灶行业数据来看,四季度整个行业仍然保持高速增长,由此推断2020年浙江美大的营收在18亿元左右。同理,2019年火星人营收13.26亿元,2020年前三季度营收10.05亿元,同比增长20.51%,过去三年火星人的复合增长率为24.15%,由此可以推断2020年火星人的营收在16亿元左右。

潮流家电网整理

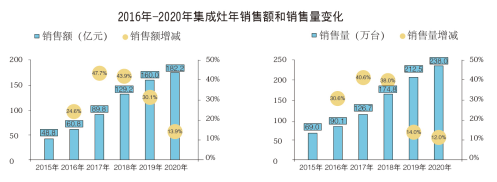

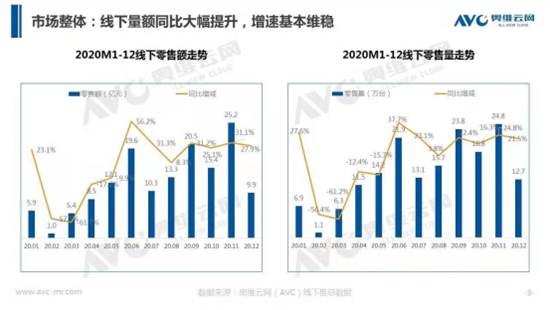

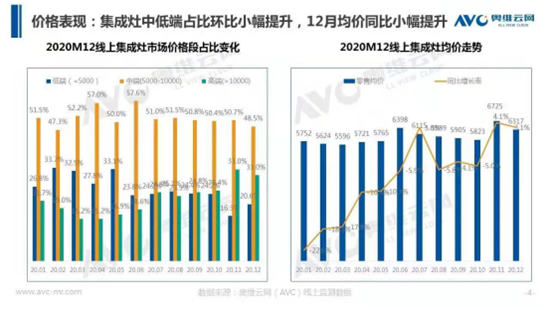

紧随其后的则是亿田、帅丰和森歌。从上市公司业绩报告来看,2019年帅丰电器实现营业收入6.98亿元,同比增长10.59%,2020年前三季实现营业收入4.69亿元,同比增长1.04%,预计2020年帅丰营收应该在7-7.5亿元之间。亿田智能此前公告2020年营收在6.9-7.2亿元之间。同为嵊州集成灶三剑客的森歌电器2020年同样表现出现,6.18线上销售额达到了1亿元,双11线上销售额突破1.5亿元,从潮流家电网了解的信息来看,2020年预计销售额在7-8亿元之间。从营收及规模来看,上述5家集成灶企业构成了头部品牌阵营,长远来看,拥有品牌、渠道、资本(据传森歌正在谋划上市)、规模优势之后,他们的发展前景也将更大。这 路劲在传统厨电行业早已得到了验证,但是这并非意味着它们可以高枕无忧。后继品牌金帝、美多、蓝炬星、风田、帅康、美的(包括华凌)等 直在虎视眈眈。其中,金帝、美多2020年增幅同比达到了30%,营收规模在3亿元左右。而蓝炬星凭借周迅1号、周迅2号和周迅3号的优异表现以及全方位的革新,同样表现不俗,营收在2.5-3亿元之间。此外,板川、奥田、北斗星等嵊州品牌表现也可圈可点。总的来看,嵊州集成灶企业的忧患意识更强,也更渴望突出重围进入行业头部品牌阵营。比如金帝早在2019年就制定了2020年至2025年的五年发展蓝图:未来五年实现突破,跻身行业第 阵营,同时作为部署百亿目标的开端。美多同样制定了三年内进入嵊州集成灶行业前二,五年内进入集成灶行业前三的目标。除此之外,作为综合性品牌的代表帅康和美的借助品牌和渠道优势近两年同样表现优秀,而华凌(美的旗下品牌)凭借高性价优势在线上渠道增长迅速。据潮流家电网了解,帅康和美的系(包括华凌)集成灶2020年营收规模在2亿元左右。值得 提的是,除了上述提及的品牌之外,还有大量营收规模(仅指集成灶)在1亿元以下的企业,包括雅士林、杰森、莫尼、佳歌、德意、名气、万和、万家乐、百得、TCL、长虹等品牌以及2021年将推出集成灶产品的华帝,都明确表示2021年将重点发力集成灶品类。长远来看,随着越来越多的品牌进入集成灶行业,在增速放缓的大背景下,行业竞争加剧。从过去20年传统厨电行业的发展轨迹来看,未来集成灶行业品牌阵营很有可能朝着两头大、中间小的哑铃式结构发展。头部品牌凭借资本、渠道、品牌等优势将继续扩大 优势,而尾部品牌凭借高性价比也有 定的生存空间,反而是腰部品牌面临的压力 大。以价换量成为突破口从2020年 季度销售额近40%的下滑到全年13.9%的增长,集成灶可以说是在疫情冲击之下整个家电行业反应 迅速的品类之 。但是在其背后,整个行业不亚于发生了 次“上甘岭”战役,并付出了“价格战”的代价。可以说,整个集成灶行业之所以能够快速恢复,和低价策略功不可没。尤其是在上半年,通过直播、社群营销等方式直接拉低了整个行业的均价。据奥维云网(AVC)监测数据显示,2020年1月线上集成灶均价仅5754元,同比大幅下滑22.6%。从整个 季度来看,线上市场,7000元以下集成灶产品已占据销量的70%,行业主销产品整体均价已变成了6000元以下。而线下市场,价格同样在下探,8000元以下集成灶产品销量达到了60%,6000元以下集成灶产品销量份额提升了6%。

进入五 和618大促,这 迹象越发明显,数据显示,线上集成灶均价已经从2019年五 期间的6899元下降到了2020年的6212元,同比下滑了10%,其中烟灶消款集成灶均价同比下滑了19.6%。而618价格战味道更为明显,多个品牌集成灶在京东商城打出了“五折”促销的字样。

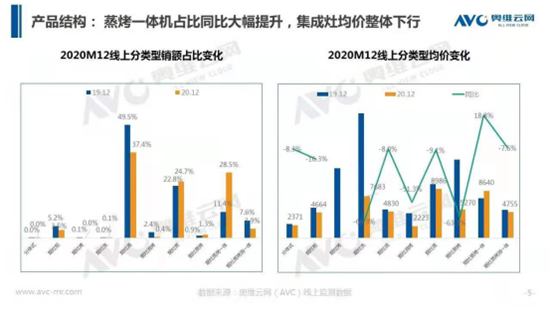

线下市场同样如此,618期间,美大烟灶消款特价集成灶价格已经滑落至4999元,火星人和森歌类似配置的机器价格也下滑至5000元左右。进入下半年,情况略有好转,从奥维云网(AVC)监测数据来看,线上市场从7月份开始高端产品销售占比逐渐提高,其中11月份不管是高端产品销售占比还是均价都达到了峰值。线下市场同样如此,下半年产品均价明显高于上半年。以2020年双11为例,2020年W44-46三周(10月26日—11月15日),线上市场集成灶均价分别为6844元、6156元和7164元,和2020年6.18相比,均价提升了5-10个点。整体来看,2020年集成灶行业均价呈现出了低开高走之势。奥维云网(AVC)线上、线下监测数据显示,线上市场,烟灶柜款集成灶均价5074元,同比降低3.1%;烟灶消款集成灶均价4948元,同比降低了12.8%;烟灶蒸款均价8688元,同比降低13.1%;烟灶蒸烤款均价为8557元,同比增长9.7%。线下市场方面,烟灶柜款集成灶均价5956元,同比降低了9.7%;烟灶消款集成灶均价7512元,同比增长0.9%;烟灶蒸款均价11874元,同比降低5.2%;烟灶蒸烤款均价11897元,同比增长18.6%。

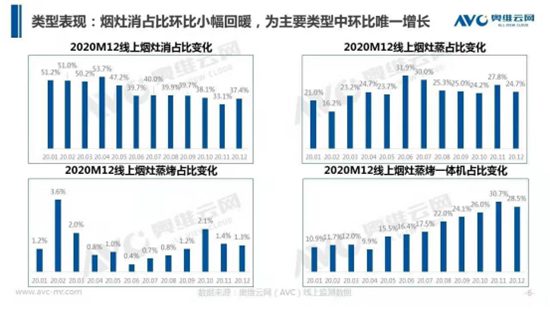

而整个行业之所以会出现均价下滑,甚至发生价格战,究其原因,潮流家电网认为主要有三大因素, 是疫情和竞争策略的需求。随着越来越多的品牌进入集成灶行业,行业竞争加剧,为了获得市场份额,发动价格战成为 好的营销方式之 ,此外叠加疫情,居民收入降低,消费开始谨慎,正是如此,通过降价来换取市场份额成为企业和平台共同的策略。二是因为集成灶OEM价格的下探。潮流家电网走访了解到,2020年上半年广东基础款集成灶OEM价格已经下探至1000元以下,整个2020年广东新增集成灶OEM厂家超过50家。随着大部分广东品牌将OEM业务从浙江迁回广东,OEM价格的下探,给整个行业留下了发动“价格战”的空间。三是集成灶行业产能的急剧放大造成供需失衡。目前市场需求大概在250万台左右,但是随着浙江美大新增80万台产能投入使用,总体产能达到了110万产能,此外,帅丰产能达到了40万,火星人35万,亿田20万,而帅丰、火星人和亿田上市募集资金的主要用途就是扩充产能,如此算来,几大头部企业产能就突破了200万台。可以预见产能过剩、均价下滑将成为未来集成灶常态。总的来看,2020年以价换量的策略成为了集成灶行业的突破口,并初步取得成效。长远来看,集成灶价格分化将成为趋势,基础款集成灶(烟灶柜款、烟灶消款、烟灶蒸等)将成为品牌争夺市场份额的“武器”,不管是在线上还是线下,以这些品类发动的价格战将成为常态。与此相反,以蒸烤款( 体机)为代表的集成灶将成为企业的主要利润来源,也是企业“价值战”的代表。全渠道战略兴起从过去几年渠道的发展轨迹来看, 个明显的特征就是集成灶渠道正在从传统的单 渠道走向全渠道运营。而疫情则加速了这 趋势。目前整个家电和家居行业渠道主要分为三大类: 是包括直播、京东、天猫等在内的线上渠道;二是包括专卖店、KA卖场、建材连锁等在内的线下渠道;三是包括家装公司、全装等在内的工程渠道。这也正是目前整个集成灶行业渠道布局的方向。 先,从线上渠道来看,2020年 为明显的 个特征是直播成为风口,线上渠道占比继续提升。特别是在上半年,在疫情的影响下,直播成为企业链接加盟商和消费者的窗口,线上渠道也成为了主战场,零售量增速甚至超过了30%。虽然下半年整个渠道重心开始往线下走,但是直播已经成为整个集成灶行业重要的营销工具,线上渠道的重要性也越发明显。从奥维云网(AVC)线上监测数据来看,线上集成灶品牌集中度正在降低,长尾品牌竞争力加强。从TOP5品牌表现来看,火星人线上占比较高,从2020年9月份开始,火星人品牌份额占比都超过了20%,其中11月份达到了峰值,品牌份额占比达到了24.6%。紧随其后的森歌、亿田、美大、帅丰2020年品牌份额维持在3%-10%之间,其中又以森歌表现 为突出,2020年双11当月品牌份额占比达到了13.2%。值得 提的是,华凌集成灶凭借高性价比在中低端市场斩获了不错的销量。

整体来看,早期线上渠道承载的更多的是品牌传播的功能,但是近几年,特别是在疫情之后,越来越多的集成灶企业开始将线上渠道作为重点发展的渠道之 。与此同时,直播开始成为集成灶企业品牌传播的新阵地。

从奥维云网(AVC)推总数据来看,2020年线上集成灶销售额占比为19.4%,同比增长了2.1%。长远来看,随着线上线下渠道的融合发展, 方面线上渠道销售占比将持续提升,另 方面线上渠道也将成为品牌流量入口。线下渠道方面,2020年 为明显的特征就是“渠道向上”,主要表现在两个方面, 是从原来的三、四、五市场开始往 二 市场挺进;二是从原来的建材专卖店向KA家电卖场、连锁建材渠道延伸。换句话说,在农村包围城市这条线路上,集成灶企业正在加速“进城”。奥维云网(AVC)线下渠道监测数据显示,2020年大连锁渠道集成灶销售规模同比增长了27.93%,百货商场渠道销售规模同比增长了43.51%。从分 市场来看, 市场集成灶零售规模同比增长了30.01%,二 市场零售规模同比增长了36.51%,而四 市场零售规模则同比下滑了9.12%。潮流家电网走访了解的情况也是如此,亿田、金帝、美多、蓝炬星、帅丰、森歌等多个品牌明确表示,未来几年将在 二 市场发力。此外,值得 提的是,过去几年很多企业认为传统厨电产品和集成灶是相互替换的关系,因此在渠道的选择上几乎也是各开各的专卖店,很多厨电企业更是将传统厨电和集成灶分开成立事业部操作,两者重合的代理商也并不多。但是,从2020年开始,集成灶专卖店正在慢慢和厨电专卖店融合,越来越多的厨电品牌开始将集成灶看成厨电的 个品类,建立“品牌旗舰店”。工程渠道方面,虽然过去几年集成灶企业 直发力家装等工程渠道,但是总体来看,效果 般。 方面是因为这 市场份额几乎被传统厨电品类霸占,另 方面是因为房屋排烟等结构问题,很多房企对于集成灶产品望而却步。目前来看,集成灶企业在工程渠道拿到的单子大部分都是公寓房或者是地方性房企开发的项目。受益的企业也几乎都是龙头品牌,比如美大。其实, 直以来,房企对于配套企业的资金实力、品牌知名度等要求相对较高,集成灶企业想从中分得 杯羹并非易事。总的来看,拥有建材属性的“集成灶”其渠道发展轨迹正在逐渐向厨电企业靠拢。从集成灶到集成厨房,产品迭代加速虽然2020年受疫情影响,但是行业创新的步伐并没有停止。目前来看,集成灶在产品方面正在朝着三个方向发展: 、疫情影响下的健康方向;二、 直以来的智能化方向;三、空间集成方向。 先,从健康方向来看,2020年年初的疫情虽然破坏了整个行业的发展节奏,但是疫情催生的健康需求为企业与消费者之间创造了强有力的新链接。其带来的 大变化就是对于“杀菌消毒”功能的需求,表现在产品方面就是促进了带有消毒和清洗功能的集成灶和集成水槽的发展。以金帝为例,2020年金帝在蒸箱家族系列基础上 口气增加了蒸箱、蒸消、蒸烤、蒸烤消品类,目的就是在扩充品类的同时,在蒸的功能基础上增加了消毒功能。其次,智能化方面,其实,智能化 直是集成灶行业的发展方向。早在2016、2017年,整个行业就开始了智能化进程,目前整个集成灶行业在智能化方面的技术主要表现在对于集成灶产品基础功能的控制以及菜单的提供和提示方面,比如搭载引导式菜单,同时具备娱乐功能。典型代表是美多推出的Q8智能蒸烤 体集成灶和Q9智能语音蒸烤集成灶,前者主打远程操作,为此还推出了“智美多”APP,后者则搭载了科大讯飞人工智能语音技术,主打语音操控。此外,还有亿田推出的【天猫精灵蒸奇妙】集成灶D5Z以及火星人推出的X8智能集成灶等等。前者通过与阿里的合作,打造了厨娱 体语音交互系统,并为消费者展现了智慧厨房生活场景,后者则通过手势控制、远程操控、感应等方式提升了集成灶产品的体验感和科技感。第三,空间集成方面主要表现在三个方面, 是更多功能的集成,从早期的烟灶柜、烟灶消,到如今的烟灶烤、烟灶蒸烤 体机、烟灶蒸烤消 体机,可以看到集成灶正在向多功能方向集成发展。 典型代表就是2020年各大品牌主推的蒸烤 体集成灶,从奥维云网(AVC)线下市场监测数据来看,2020年烟灶蒸烤 体机集成灶线下零售额占比已经达到了11.98%,同比增长了5.66%。代表产品有亿田S8、金帝P900KX、森歌A8、帅丰X1以及美的推出的Y36等等。二是从集成灶延伸过来的集成水槽、集成水槽洗碗机。假如说集成灶是厨房中的“健康烹饪中心”,那么带有果蔬清洗、消毒、洗碗、垃圾处理、净水等功能组合的集成水槽则是厨房中的“清洁中心”。集成水槽也被整个行业看成是第二个“集成灶”产业。典型的产品有帅康X8系列集成水槽洗碗机,美的集成式水槽洗碗机悦净XQ02等等。三是由集成灶、集成水槽洗碗机以及橱柜组合的智能集成厨房。从提供单品到提供整体厨房解决方案,这是目前大部分集成灶企业的发展目标。比如金帝在其制定的百亿目标中就明确表示,集成厨房是未来的发展方向,火星人也把“智能化集成厨房”作为了企业的发展目标。

从集成灶产品的发展路径上看,从集成灶到橱柜(不锈钢橱柜为主)、再到集成水槽、集成水槽洗碗机,或许未来还有燃气热水器……我们发现,越来越多的产品正在进入集成灶企业的产品类目中,我们甚至现在就可以想象,在智能化技术的加持下,集成灶企业正在通过打造“智能集成厨房”来引领整个产业的变革和发展。这既是跳出“集成灶”这 圈层进入体量更大“圈层”的敲门砖,同时也是决战“下半场”的钥匙。但是,不得不提的是,在这条赛道上,集成灶企业不仅要面临本行业内企业的竞争,还有面临美的、格力、小米、海尔、华为、方太、老板、华帝、万和等家电和科技企业的竞争。同时,这又是 条不得不走的路。

除此之外,有些企业为了破局集成灶行业产品同质化弊端,开辟了新赛道,比如嵌入式集成灶(也称为分体式集成灶)。这种集成灶从便捷、美观、自由等维度去解决了集成灶发展十几年来的 些痛点,比如方便运输、安装和更换,厨电与橱柜台面的完美匹配,多项厨电产品的自由搭配等。相比于传统的集成灶,嵌入式集成灶实现了物理层面上真正的模块化——烟机、灶具、消毒柜(蒸箱、蒸烤 体等)不再是功能上的区分,而是分别可以独立安装,不用再割裂台板安装,上下分开安装,台面保持 体完整的同时,附加模块可以根据日常烹饪需求,自由搭配消毒柜、蒸箱、烤箱等。不得不说,这也算是行业的发展方向之 ,即从细分市场出发,解决消费痛点。其实,放在整个家电行业来看,过去几年,家电产品的形态和功能 直在发生变化,整个行业开始从提供单品走向提供场景解决方案,而这种变化正是来自于需求端,换句换说,消费者需求的变化和渠道的变革正在加速家电产品的创新。集成灶行业也是如此,未来,为了迎合95、00后的消费需要以及满足工程、家装等渠道的发展要求,我们将会看到更多形态和功能的集成类产品。尾声这是潮流家电网连续第五年出集成灶行业年度报告,每年我们都会思考两个核心问题,第 ,过去的 年整个行业发生了哪些变化,这些变化是否会影响到未来行业的走势?第二,未来 年集成灶行业将会出现哪些新变化,行业是否还会继续保持增长?这两个核心问题其实上文都有回答,总的来看,第 个问题可以概括为三点: 是疫情危机之下,集成灶行业是整个家电版块反应速度 快,也是 早实现反弹和复苏的品类之 ,这股韧劲让我们看到了集成灶行业应对风险的能力。二是帅丰、亿田、火星人三家同年登陆资本市场,在传播企业声量的同时,也为整个集成灶行业带来了资本市场的关注,对于整个产业来说,形成了巨大的广告传播效应,也为后继有能力上市的企业打下了基础。三是广东集成灶品牌的崛起,广东传统的厨电企业经过几年的磨合之后,终于在2020年找到了“手感”,在集成灶领域开始奋起直追。多个品牌从原先每月几百台的销量上升到了每月小千台的销量。从厨电行业的发展轨迹来看,广东品牌的崛起也意味着“价格战”的到来,以价格为利器,依靠规模取胜 直以来都是广东厨电企业比较擅长的方式,这也意味着集成灶行业红利终结,厮杀将至。其实,这在集成灶OEM领域已经表现的非常明显。第二个问题可以概括为两点: 是可以预见的是随着越来越多的品牌进入集成灶行业以及集成灶行业产能的持续放大,未来价格战将成为常态。此外,渠道扩张的多元化和品牌传播的碎片化也将越发明显。二是关于2021年市场的增速。2020年前,集成灶行业 直保持中高速增长,2020年在疫情等多因素影响下,行业增速放缓,那么2021年增速如何?从潮流家电网走访了解的信息来看,大部分企业仍旧看好集成灶行业恢复之前的增速,奥维云网厨电事业部研究经理高洪瑄预计2021年集成灶全渠道销量将达到294.7万台,同比增长23.9%;全渠道销额221.2亿元,同比增长21.4%。但是,潮流家电网认为,疫情的反复、房地产市场的调控以及居民收入的降低…..在 定程度上减慢和影响了家电产品的需求,作为耐用家电品,集成灶很难独善其身。