2022年上半年度厨电市场分析短期遇阻中长期趋势向好 – 2022年上半年厨电市

外市场,但仍受到疫情的严重影响。2022年上半年,疫情持续导致需求释放困难,全国物流运输也受到了疫情阻断的影响,从而使市场遭受重创。最新发布的奥维云网数据显示,今年上半年我国家电市场零售额下降了9.3个百分点,仅达到3389亿元,而市场规模也仅比疫情最严重的2020年上半年稍高99亿元。下图反映了此次市场的状况:

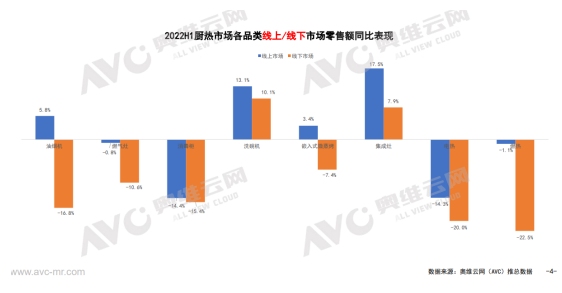

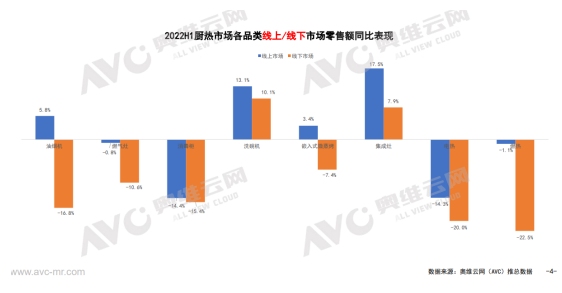

在这种情况下,厨电市场表现相对较好,但仍然无法避免疫情影响。构和格局正在发生变革。尽管厨电市场相对其他家电市场表现更为强劲,但同时也无法幸免于“下滑”的影响。根据奥维云网(AVC)公布的数据显示,厨热市场(烟灶消洗嵌集热)整体规模为676亿元,同比下滑6.7%,传统厨电(烟灶消)零售额达到242亿元,同比下滑8.4%。

在企业层面,市场头部品牌的虹吸效应越发明显,但头部品牌与长尾品牌的分化加剧。一个明显的例子是方太集团在2022年上半年的销售收入完成率为118%,回款完成率为117%;而一些厨电及其配件企业却倒闭,其中不乏销售额过亿元的企业,这表明厨电市场的尾部企业正在面临更加艰难的局面。总的来说,相比五年前,十年前,如今的厨电市场正在发生根本性变化,市场结构和格局正在发生变革。观2072713566894757723.png />

传统的厨电市场正在面临结构性变革。从市场趋势的角度来看,构成比以前更像哑铃形状,因此传统的产品和营销模式正逐步失效,而新兴的产品和模式正在取而代之。

尽管表面上看,集成厨电、扁平化渠道和分销系统瓦解的崛起让传统厨电品类“失速”,但更深层次的原因是消费核心群体的变化和消费需求的变化,导致新旧动能转换缓慢,导致传统厨电品类持续下滑。

然而,从另一方面来看,以方太、老板为代表的头部品牌冲破百亿大关后,仍保持中高速增长,美的、海尔、苏泊尔等综合性品牌也保持不错的增速。因此,传统厨电市场究竟能否生存?我们可以从趋势入手,看看发生了什么,以及未来会发生什么。

从产品到场景:商业逻辑的转变是关键。从集成灶的发展历程来看,它能够在短短几年内迅速崛起并成为市场规模破200亿元的品类,离不开三个关键因素:首先,产品集成度高,占地空间小,功能丰富,同时吸风口离灶台更近,效果显而易见;其次,扁平化的渠道模式消除了中间商的差价,促进了零售商的内驱力大爆发;第三,快速迭代的产品,满足了消费者的需求,为这一品类的持续增长注入了不断的动能。

而这些因素恰恰是传统厨电产品的弱点。以往油烟机和燃气灶的革新速度较慢,给厨房带来的整体体验效果也不尽如人意,这在一定程度上促进了集成灶的快速发展。传统油烟机行业正在发生升级换代。当前,吸油烟效果已不再仅仅是性能参数的体现,更需要在使用效果上得到体验。

因此,近年来,油烟机行业开始走升维之路。奥维运网(AVC)推出的数据显示,2022年1-6月份油烟机零售量同比下降了14.5%,零售额同比下降了8.6%。但是超薄低吸烟机、跨界烟机、顶侧双吸烟机表现不错。其中,在线上市场,超薄低吸烟机的零售额同比增长了143%,线下市场同比增长了339%;跨界烟机在线上线下同比分别增长了19%和31%;顶侧双吸烟机在线上市场同比增长了310%,但在线下市场同比下降了16%。

这几种新产品的兴起是行业升级的表现,也为消费者提供了更好的选择。近年来,各种新型油烟机的涌现,为消费者提供了更多的选择。其中,跨界烟机均价整体比较平稳,2022年H1线上市场均价为2449元,线下市场为5506元;超薄双吸烟机的均价则明显下探,线上市场从2021年H1的4886元下降到了2022年的3780元,线下市场则从6317元下降到了5926元;而顶侧双吸烟机则价格上升明显。线上市场从2021年H1的1486元上升到了1755元,线下市场则从3260元上升到了3683元。

随着市场的发展和消费者对生活品质的要求日益提高,油烟机行业的产品和价格也在不断更新和变化。通过对油烟机行业的市场调研,我们可以发现,消费者购买油烟机时更加关注性能、美观度和价格。因此,未来油烟机行业将会更多地注重研发,提高产品质量和用户体验,并在价格方面实行差异化策略,以满足消费者的个性化需求和购买能力。随着消费者对厨房生活品质要求的提高,燃气灶在市场上的需求呈现出新的发展趋势。其中,5.0kW及以上的大火力燃气灶成为了当前增长的引擎。

一位来自二级市场的厨电品牌代理商表示,当地市场消费者最关心的是产品工业设计,其次是燃气灶的风量、风压、噪音和火力等等。对于年轻消费群体而言,他们不仅要求产品外观好看,还需要满足实用性需求。另一位来自四五级市场的代理商则指出,在乡镇市场,油烟机和燃气灶仍然属于普及类产品。消费者最看重的是吸油烟机的效果和外观的美观度,因此侧吸式油烟机更受欢迎。而县级市场则更趋向于集成灶这类产品。除了产品升级之外,整个行业产品的高端、集成和智能化趋势逐渐加强,未来厨电产品将会更加注重消费者的个性化需求和智能化体验,为家庭厨房生活带来更多便利和惊喜。随着消费者对于厨房生活品质的提高,厨电行业产品的智能化和集成化发展势头明显。这也导致越来越多的企业开始提供厨房整体解决方案,将厨电产品进行套系化搭配,以提供更优质的服务和更便捷的购物体验。

厨电品牌们也推出了各种各样的套系方案。老板电器倡导的“中国新厨房、老板四件套”,方太推出的集成烹饪中心,华帝推出的敦煌套系、摩尔套系、宠爱套系,美的推出的悦家套系,樱雪的源套系以及名气推崇的全场景、套系化和一站式购物等等。

发布的数据表明,2022年一季度厨电单品市场规模中,只有两项呈上涨趋势。而其中,套系厨电是其中之一。此外,套系化厨电的零售结构也在不断变化,一季度厨电套餐在4500元以上价位段呈现显著上涨趋势。这表明套系化厨电不仅在销量方面呈现上升趋势,而且在单价和利润空间方面也有很大的增长空间,未来发展前景广阔。托马斯·科洛波洛斯指出,要适应年轻人的商业逻辑,靠拢这一代年轻人,才能使商业取得成功。以华帝等知名厨电企业为代表,它们正是在努力地拓展市场,以迎合年轻人的需求。另外,随着厨电行业逐渐进入存量市场,厨电的主要发展点也将从新装市场转移到换装市场。由于安装方便等原因,大多数消费者购买和安装的依然是传统厨电产品。因此,传统厨电产品在未来仍有着广阔的发展前景。厨电行业的渠道也在不断变革。从以前的精装市场到现在的前装市场,渠道已经发生了翻天覆地的变化。潮流家电网进行了深入的调研发现,近年来整个厨电行业的渠道分化越来越明显了。传统的强势渠道“KA、专卖店”逐渐失去优势,综合体验店、社区店、抖音直播、网批渠道、前装市场等新兴渠道越来越受到欢迎。就连近年来增长迅速的精装房和电商平台,今年上半年也遭遇了“滑铁卢”。奥维云网(AVC)的地产大数据显示,2022年1-5月份,商品住宅精装开盘项目总计676个,同比下降45.4%,精装规模为50.3万套,同比下降52.1%。<br)

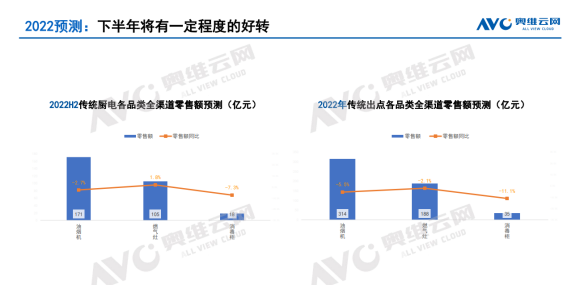

厨电行业整体呈现波动增长,其中洗碗机、单功能机、一体机的下降幅度低于行业整体下降水平。综合来看,厨电六件套(烟、灶、消、洗、一体机和微波炉)的市场前景依然较为广阔,这也是厨电企业未来发展的重要方向之一。根据潮流家电网深入调研发现,2022年1-5月份,单功能机的累计精装规模降至126.3万套,同比下降51.4%。其中,烟、灶规模为48万套,同比下滑超过50%;消毒柜规模为13.2万套,同比下降63.9%;洗碗机规模为13.3万套,同比下降24.8%;单功能机和一体机规模相当,均为1万多套。同时,一位业内人士告诉潮流家电网,今年1-5月份,京东、淘宝等传统电商平台的综合流量下降较为严重,唯有抖音和快手电商表现依然不错。以618为例,奥维云网(AVC)的抖音/快手监测数据显示,618首周(2022年5月30日-6月5日),厨卫电器在抖音和快手两大平台的总销量为3.5万台,销额为0.6亿元,其中传统厨电销额为0.36亿元,热水器销额为0.14亿元,新兴厨电销额为0.11亿元。第三周(6月13日-19日),单周总销量为5万台,销额为1亿元,其中传统厨电销额为0.5亿元、热水器销额为0.3亿元、新兴厨电销额为0.2亿元。虽然传统电商平台市场份额和规模仍远大于抖音和快手平台,但据潮流家电网了解,奥维云网厨卫大数据事业部高级研究经理郭冬蕾指出,目前抖音电商仍处于导入期,发展竞争环境相对宽松,对新兴品牌扶持力度明显,平台的高增长趋势明显。相比之下,前装市场、综合体验店和网批渠道正在崛起。一位不愿透露姓名的业内人士告诉潮流家电网,方太近两年来取得中高速增长的原因除了产品力之外,还在于其渠道布局,其中一个重要部分是前装市场。为了在换装市场发力,方太早在布局,今年上半年更加力前进。老板电器则更早地开始了相应的布局工作。此外,华帝、帅康、美的、万和等品牌对前装市场也十分重视。据悉,华帝近期成立了专门运作前装相关业务的前装事业部,已与多个国内知名室内设计师团队建立合作,并计划在前装市场挖掘和拓展新的合作和模式,进一步推动前装市场业务的发展。奥维云网(AVC)地产大数据预测,在老房改造需求的刺激和精装修政策的推动下,前装市场将会继续保持快速增长的势头。据奥维云网(AVC)地产大数据预测,到2025年,中国家装行业市场规模将超过3.8万亿元,家居建材配套的家电市场规模将超过1260亿元。同时,前装渠道因其既是厨电家装的重要入口,也是距离消费者最近的渠道之一,因而显得至关重要。此外,值得关注的是,品牌综合体验店、下沉专卖店和网批渠道的发展势头也不可忽视。品牌综合体验店不仅是品牌厨电产品展示的载体,也是品牌和消费者互动、交流的场所。随着这种体验式厨电展厅不断进化,近年来从大品牌向中小品牌扩散的趋势也愈加明显。至于网批渠道,过去的一二线市场更倾向于以国美、苏宁等大型KA渠道为主,而三四线市场则以各类专卖店为主,规范程度相对较低。但现在,随着京东、天猫、苏宁易购推出网批加盟店模式,下沉渠道正在形成网批加盟店为主的格局。来自东方财富的一份报告显示,网批渠道网点加速下沉,已经成为县级、乡镇市场厨电、建材家居专卖店的主流。许多头部厨电品牌已经开始通过网批渠道销售低端机型,零售价格接近线上价格,具有很高的性价比,因此在市场份额快速提高。一位来自传统厨电批发商的人士表示,目前许多县级、乡镇市场的厨电、建材家居专卖店多已转投京东、天猫或苏宁等网批平台。但是,也有来自华帝的声音表示,许多小B客户在网批渠道销售厨电产品时往往出现加价情况,导致厨电类产品的市场份额较小,很多小B客户很难获取利润收益。总体而言,零售端线下渠道已经开始向扁平化的方向发展,因此前装渠道作为未来换装渠道的重要入口同样备受关注。虽然“得渠道者得天下”的格言越来越过时,但是对于厨电企业来说,拥有合适的渠道仍然非常重要。最后,我们来看看下半年市场将如何发展。在进行访调研时,有两个完全相反的观点。一位来自一二级市场的代理商表示,即使终端零售均价下降了10个百分点,今年上半年的困难指数仍然不减,市场仍然没有好转。但是,另一位来自乡镇市场的代理商则表示他所在的市场整体表现还不错,只要产品有亮点(如外观、免清洗等等),就很容易销售。此外,他也透露,今年上半年总体均价较平稳,但仍受到电商低价冲击的影响。从消费者角度来看,近三年来,消费分级趋势得到加强。疫情让很多消费者长时间呆在家里,他们开始重视厨房空间的重要性并增强了对于提升生活品质的要求,因此高端品牌的影响力和品牌调性得到了提升。同时,拼多多、抖音等电商的推广也使得厨电产品价格持续下滑。就目前的市场走势来看,下半年因为是传统的旺季和国家政策的加持因素,市场普遍比较看好。近日,国家发展改革委与工业和信息化部发布了《振作工业经济运行推动工业高质量发展实施方案的通知》,提出鼓励有条件的地方在家电等领域推出新一轮的以旧换新行动。此外,商务部、工业和信息化部、市场监管总局等部门也研究提出了《促进绿色智能家电消费的若干措施》并已得到国务院的同意,该措施即将发布。《若干措施》中提出,将实施家电以旧换新和绿色智能家电下乡活动,并鼓励有条件的地方提供政策和资金支持。其中,要求政策和资金支持满足合理和公正的条件,并有效发挥市场机制的作用,以便更好地调动各方面力量,让政策优惠惠及更多的企业和群众。

方太集团销售服务副总裁陈浩表示,如果下半年的疫情防控工作能够更有效地处理,那么厨房电器行业的表现必定会优于上半年,因为消费需求依然存在。尽管新房市场的走弱会对行业带来一定影响,但我们已经做好了应对存量市场需求的准备,无论是销售网络、产品响应度还是服务响应度都已经臻于完善。对于增量市场或存量市场,消费需求始终是一股不可忽视的动力,而方太的核心竞争力在于始终坚持做强品牌,这也是企业的基本功之一。因为,只有企业不断地发展壮大才能在行业中站稳脚跟,而行业的稳定发展也需要企业的不断创新与进步。