2022年厨电市场展望新旧动能转化下的市场机遇和挑战

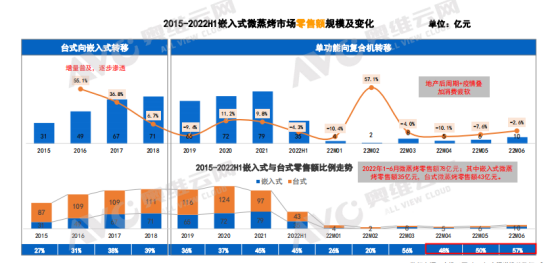

来自奥维云网(AVC)的推总数据显示,2021年厨卫市场(烟灶消洗嵌集热)整体规模9156万台、1528亿元,零售量同比下滑6%,零售额同比增长7%,同比2019年零售量下滑12%,零售额增长1%。其中传统厨电(烟灶消)市场整体规模5153万台、564亿元,零售量同比下滑9%,零售额同比增长2%,同比2019年零售量下滑15%,零售额下滑6%。就单品类来说,2021年油烟机整体规模2150万台、333亿元,零售量同比下滑6%,零售额同比增长4%。同比2019年零售量下滑13%,零售额同比下滑6%。燃气灶整体规模2543万台、191亿元,零售量同比下滑9%,零售额同比增长2%。同比2019年零售量下滑17%,零售额同比下滑4%。高增长和求生存:虹吸效应下的两极分化纵观2021年整个厨电行业的发展走势,用华帝股份副总裁王操的话说“一半是海水,一半是火焰”。由于2020年上半年被抑制的需求在2020年下半年和2021年上半年得到了释放,同时叠加2020年上半年同期基数低,双重因素下2021年上半年整个厨电市场迎来了高速增长,但是进入5月份之后,整个行业增速逐渐放缓并开始进入下跌通道,全年呈现出了高开低走之势。在这个过程中,以方太、老板、美的、华帝、万和等为代表的头部品牌加速向上,而长尾品牌感受到的却是市场需求的萎缩,,部分企业甚至因此退出了这个行业。从数据上看,以油烟机为例,2021年方太和老板电器油烟机出货量都超过了350万台,美的则超过了260万台。从品牌表现来看,方太集团2021年营收达到了155亿元,同比增长29%,比2019年增长了41%,苏泊尔厨卫出货规模超过了20亿元,华帝线下市场2021年营收同比增长超过了30%……而另一方面,大部分中小品牌则正在为“生存”而战,潮流家电网在走访的过程中发现,几乎所有的中小品牌都将关注点放在了“生存”上面,其路径大致可以分为两个方面,一是轻资产运营,减少生产制造成本,比如某些品牌开始将部分厂房、仓库出租,将企业运营的核心放在了产品研发和营销体系的打造。二是从细分市场入手,寻找新的增长点,比如推出新型红外线灶具、完全上进风灶具、油烟分离油烟机等等。正如乐邦品牌事业部总经理刘曙光所言,厨电行业的需求端在萎缩,大家都是在存量市场中找增量。所以就要求企业针对不同的区域市场、不同的消费群体,精准和精确地推出相适应的差异化产品,做到“进窄门,走宽路”,而不是选择“挤宽门,最后反倒把路走窄了”。从奥维云网(AVC)监测数据来看,传统厨电品类品牌集中度呈现出了加速集中的趋势。2021年1-9月线下油烟机市场前两大品牌零售额占比达到了57.7%,同比提升了4.7个百分点;前四大品牌零售额占比达到了71.3%,相比2020年同期提升了0.7个百分点。线上油烟机市场1-9月份前两大品牌零售额占比为42.8%,同比提升了3.9%,前四大品牌零售额占比为65.1%,同比提升了1.2个百分点。整体来看,头部品牌的虹吸效应越发明显,留给中小企业的生存空间越来越小,目前整个行业对于中小品牌未来发展趋势的观点几乎一致:“如果中小厨电企业没有核心卖点支撑其生存,那么未来的发展空间肯定会越来越小。”而新的机会主要集中在“新的渠道、新的品类和新的产品。”而这一现象不仅是厨电行业,集成灶行业同样,头部企业已经占据了“品牌、渠道、产品”等优势,2021年同样呈现出了加速增长,部分腰部品牌向上强烈,2021年表现出了高成长性,而部分中小品牌则停滞不前甚至出现了下滑,长尾品牌则仍然为生存而战。代理商群体和渠道同样呈现出了这一特性,而这种撕裂和对抗的现象未来很长一段时间内都将存在。推高卖新和价格战:存量市场下的份额争夺战2021年厨卫行业在产品端最大的一个特征就是“推高卖新”。据奥维云网(AVC)监测数据显示,2021年中国厨卫市场主要品类高端产品零售额占比普遍超过20%。具体来看:2021年1-11月线上市场油烟机3000元及以上、燃气灶1500元及以上、消毒柜1500元及以上、洗碗机5500元及以上、嵌入式6000元及以上、集成灶11000元及以上、燃热3000元及以上、电热2000元及以上占比分别为18.0%、38.8%、34.1%、33.1%、17.3%、24.5%、28.2%、21.4%。2021年1-11月线下市场油烟机6000元及以上、燃气灶3000元及以上、消毒柜3500元及以上、洗碗机8000元及以上、嵌入式10000元及以上、集成灶14000元及以上、燃热5000元及以上、电热3500元及以上占比分别为20.3%、24.1%、34.2%、32.4%、22.6%、22.2%、32.4%、35.4%。究其原因,一方面近两年原材料价格维持高位,倒逼制造企业跟进涨价;另一方面市场需求放缓,企业开始通过产品迭代来唤醒市场需求,从2021年来看,高端产品的迭代速度明显强于中低端产品。

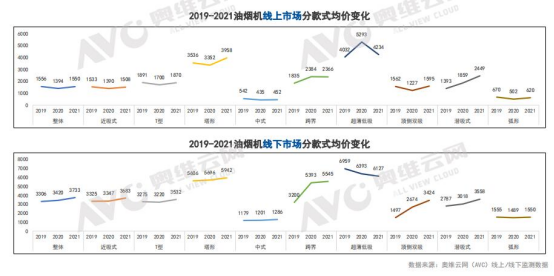

从产品均价来看,奥维云网(AVC)监测数据显示,2021年线上油烟机整体均价从2020年的1394元上升到了2021年的1550元,均价提升了11.19%。线下油烟机均价从2020年的3420元提升到了2021年的3733元,均价同比提升了9.15%。

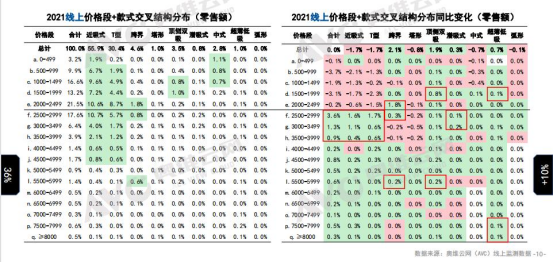

从价格段来看,线上油烟机2500-3000元价格段零售额占比提升最为明显,达到了3.6%,线下油烟机则是5000-5499元价格段、5500—5999元价格段、7500-7999元价格段以及8000元以上价格段,零售额占比同比分别提升了2.8%、1.0%、3.0%、1.6%。这些价格段也是目前油烟机市场的“主战场”。

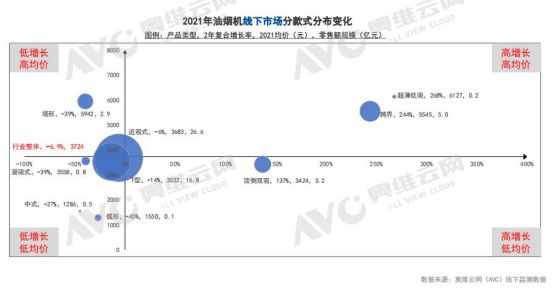

燃气灶方面,奥维云网(AVC)监测数据显示,线上市场1700—1999元价格段零售额占比提升最为明显,2021年零售额占比达到了17%,而200—499元价格段、1000—1399元价格段零售额占比则出现了明显了下滑。线下市场方面,主销价格段集中在1500—3499元价格段,其中,3000—3499元价格段零售额占比提升较为明显,占比达到了14%,而1500元及以下价格段零售额占比则出现了不同幅度的下滑。从产品结构上来看,线上从低端、中端向高端加速过渡,线下市场从低端、中高端向高端、超高端过渡。而其带来的最为直观的变化就是对产品的“功能、智能、场景”提出了更高的要求。总体来看,更有利于头部品牌的发展。功能方面最为典型的就是油烟机和燃气灶的“大风量、大风压、大火力、高热效率”卖点,以往这些高性能都是高端产品的标配,但是在2021年几乎成为了中端油烟机和燃气灶的标配。而高端油烟机、燃气灶等产品除了功能上的升级之外,形态开始多样化,跨界机型越来越多。奥维云网分析师就非常看好超薄低吸油烟机和跨界两大类型的表现。从奥维云网(AVC)监测数据来看,线上市场超薄低吸油烟机过去两年复合增长率达到了327%,均价达到了4234元,零售规模达到了1.2亿元。跨界油烟机过去两年复合增长率达到了102%,均价为2366元,零售规模达到了5.7亿元。此外,顶侧双吸油烟机市场表现也不错,过去两年复合增长率达到了157%,均价为1595元,零售规模达到了4.3亿元。

线下市场,超薄低吸油烟机过去两年复合增长率达到了268%,均价达到了6127元,零售规模达到了0.2亿元;跨界油烟机过去两年复合增长率达到了244%,均价为5545元,零售规模达到了5.0亿元。燃气灶方面,在面板用材方面,玻璃主导,不锈钢在低端以及超高端布局较多。从奥维云网(AVC)监测数据来看,不管是线上还是线下,玻璃面板材质的燃气灶零售额占比都超过了80%。此外,值得一提的是,三眼灶提升明显,主要布局在T1-2高端市场。从零售额占比来看,线上市场零售额占比达到了0.9%,线下市场零售额占比则为0.3%。综上来看,在需求放缓的大背景下,“推高卖新”已经成为“供给端”唤醒需求的迫切方式。但与此同时,“关于厨电行业的价格战”讨论也没有停止过,特别是在市场竞争加大,原材料价格回落的趋势下,降配置,打价格战的可能性越来越大。业内人士就认为,厨电产品属于低频消费品,且近几年,众多山寨品牌在线上通过低价吸引了消费者,一旦市场竞争加剧,制造成本出现下降,那么出现价格战将成为大概率事件。特别是对于中小厨卫企业来说,没有了时代红利,马太效应下,机会又更多地倾向大品牌,为了抢占市场份额,不管是主动还是被动,都存在打价格战的可能性。但也正如名气电器总经理朱忠民所言,行业的两级分化无法形成大规模的价格战。集成厨电和以旧换新:趋势风口和未来从集成灶到集成烹饪中心,从水槽洗碗机到集成水槽……2015年开始,伴随着产品结构优化和升级的趋势,集成厨电一跃成为过去几年增长最快、最好的品类。典型代表就是集成灶、集成烹饪中心,洗消一体机等等。究其原因,主要是因为厨房家装一体化差、厨房空间小规划不清晰、家电功能繁琐、动线复杂等问题越来越突出,在此背景下,具有功能一体化、人性化的集成厨电就受到了消费者的欢迎。据相关人士向潮流家电网透露,2022年老板电器和方太都有可能发布自有品牌的集成灶产品。从目前各大品牌的布局来看,集成厨电有望成为未来整个行业的引领者。

而这些趋势的背后,正是消费需求的变化,对于当下90、95后消费者来说,他们对于厨房的需求已经不仅体现在功能的增加和集成,还有情感和社交的需求,在这一趋势下,他们更看重的是解决方案,而非单个产品。除了以集成厨电为代表的产品集成趋势之外,目前整个行业的产品发展走势还呈现出了另外两大趋势:一、以智能、套系为代表的高端化趋势;二、以细分市场、细分品类为代表的产品差异化发展趋势。其实,产品的高端化和推高卖新是一脉相承的,高端化背后的支撑逻辑是智能和套系。比如老板电器近几年主推的四件套,华帝推出的敦煌套系、摩尔套系,樱雪即将在2022年主打的智能艺术烹饪中心等等。从发展走势来看,高端化、智能化和场景化(套系)已经构成了厨电行业的另一支路线。从实现路径来看,首先,智能化带来的最直观感受就是让油烟机和燃气灶更“聪明”,比如,在智能技术的加持下,油烟机可以主动识别油烟大小,从而自动调节吸力、风压,燃气灶根据做菜的步骤自动调整活力大小,洗碗机通过识别污浊程度自动适配洗涤程度等等。其次,依托于5G、AI、IOT、大数据等技术的赋能,产品与产品、人与产品之间的链接被打通,带来最直观的变化就是通过产品的互动融合,实现了信息的共享、流转等。在智能化的带动下,产品套系化和场景化也得以加速发展,目前,基于厨房烹饪前、烹饪中、烹饪后的解决方案越来越多。特别是在鸿蒙等系统的带动下,或将成为未来厨房电器行业主要增长点之一。这一趋势的最大受益者主要是头部品牌和综合类的家电、科技企业。而中小厨电企业目前在产品上的路线则主要是“差异化”和细分市场,即通过差异化满足细分群体和细分市场的需求。站在整个产业端来看的话,假如说“产品”是一把钥匙的话,那么未来想打开的那扇大门就是“以旧换新”市场。此前,接受潮流家电网采访时,方太集团副总裁陈浩就表示,过去30年房地产市场的高速发展带动了厨电产品的普及,也推动了整个厨房电器产业的发展。但是,随着房地产市场的持续调控以及精装房渗透率的提升,过去的增长方式已经失效,未来30年新的增长点在哪里?我们认为是厨电换新业务。

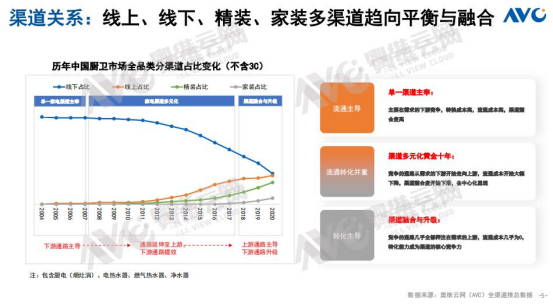

从政策端来看,除了2021年期间明确提出的老旧小区改造之外,2021年12月14日,国家发展改革委、工业和信息化部发布了《国家发展改革委工业和信息化部关于振作工业经济运行推动工业高质量发展的实施方案的通知》。通知提出,健全家电回收处理体系,实施家电生产者回收目标责任制。鼓励有条件的地方在家电等领域推出新一轮以旧换新行动,鼓励开展新能源汽车、智能家电、绿色建材下乡行动。从需求端来看,以旧换新市场的确存在着大量的机会。相关数据显示,中国的房地产行业积累了大约1.8亿套的存量房市场,2010年以前的住宅总量,差不多有8000万套左右。按正常的家庭装修重装和升级周期,如果平均以10年为周期来算的话。相当于2010年以前的老旧住宅,都会逐步面临重新装修或局部改装。但是现阶段来看,换装市场还属于起步阶段,这两年虽有升温之势,但是整体来看,并未出现“爆发式”机会,换新更多的是围绕着灶具展开。对此,华帝股份副总裁王操认为,假如我们要想引爆换装市场,那么必须要有划时代的,能够吸引消费者兴趣,满足他们特殊需求的产品,才有可能引发他们的换装,否则很难突然引爆换装市场。名气电器总经理朱忠民则认为,以旧换新是持续被激活的,无论线上单件套的,还是线下各种社区店、各种以旧换新的活动,都是逐步在激活,只不过是它没有形成一个主流的趋势。这也就意味着换新市场还需要厂家共同引导培育。但是毫无疑问,存量市场下,厨卫行业未来的一个重要增长点将来自于以旧换新市场。写在最后很多人将2021年看成是一个“分水岭”,除了上述提到的几个变化之外,整个厨电行业的渠道分化也很明显,传统的强势渠道“KA、专卖店”每况愈下,取而代之的是综合体验店、社区店、抖音直播、家装市场等渠道。以往只是偶尔找找代言人的厨卫行业,2021年头部几家品牌几乎都找(换)了新的代言人……这绝不是偶然现象。

在其背后正是以90、95为代表的新消费群体的崛起,以及消费习惯、购物习惯的改变。以至于部分业内人士开始思考,未来的年轻人是否还会用到“厨房”以及他们对“厨房”概念又是什么?显然,这是整个行业不得不思考的问题,但是就目前来看,正处在新旧动能转换之际的厨电行业,机会开始偏向于“有准备的人”。

(数据来源:奥维云网)