砸锅买账2022数码电器行业遇阻仍高谈阔论

个家电市场,但也未能幸免于难。我所在的厨电市场也受到了疫情的严重影响,导致上半年市场遇冷,销售收入大幅下滑。AVC的数据显示,我所在市场2022年上半年实现零售额3389亿元,同比下滑了9.3个百分点,市场规模仅稍高99亿元,可以说是近年来市场表现最差的上半年了。外部环境的不确定和物流运输的受阻更增加了市场的困境。希望接下来的市场环境会有所改善,我们也会尽最大努力来积极应对市场的变化。我所在的厨电市场今年上半年规模也出现了下滑,整体规模为676亿元,同比下滑了6.7%,其中传统厨电的零售额为242亿元,同比下滑了8.4%。看起来,我所在市场也未能幸免于难。企业表现也呈现出两极分化,由于品牌效应和吸引力的不同,头部企业销售收入完成率较高,而长尾企业则更加艰难。举个例子,方太集团今年上半年的累计销售收入和累计回款完成率均超过了100%,而其他城市的多家厨电及其配件企业却正在倒闭,其中不乏销售额过亿的企业。市场结构在不断变化,现在的厨电市场和五年前、十年前相比已经发生了根本性变化了。希望未来的市场环境可以变得更加稳定,我们将会根据市场的变化来调整策略。我觉得现在的市场结构已经不再是之前的金字塔形结构,而是变成了哑铃形结构。这也意味着传统的产品和营销模式正在失效,需要被新产品和新模式所取代。也许你会说,集成厨电的崛起、渠道扁平化、分销体系崩塌等都对传统厨电品类造成了“失速”,但是在深入思考之后,我们可以发现这还不足以解释传统厨电品类的持续下滑。实际上,这背后更深层次的原因是消费群体变迁和消费需求变化,导致新旧动能转换不够顺畅。也就是说,我们需要做出改变,否则传统厨电市场就会面临困境。当然,也有许多人认为传统厨电市场已经无法挽救了。但是事实上,以方太、老板为代表的头部企业依然能够保持中高速增长,这表明市场上还是有机会的。综合性品牌如美的、海尔、苏泊尔等也保持着不错的增速。因此我们应该从市场趋势入手,看看市场发生了哪些变化,未来将会发生什么。比如说,集成厨电之所以能够快速崛起,离不开产品集成、占地空间更小、功能更多等三个因素。同时,消费者的购买场景也在发生变化,我们需要针对这些趋势做出相应的商业逻辑调整,才能在市场竞争中立于不败之地。我认为集成厨电的快速发展离不开三个重要因素:第一、先进的技术和设计,使得产品更加智能化和便捷化,运作更加顺畅,消费者能够直接感受到其带来的效果;第二、扁平化的渠道模式去除了中间商的差价,让零售商的内驱力空前爆发,推动了集成灶市场的良性发展;第三、不断迭代更新的产品,满足了消费者不断变化的需求,为集成灶品类的持续增长注入了动力。然而,这些恰恰是传统厨电产品的短板。如果换个角度来看,过去相当长的时间内,油烟机和燃气灶的革新速度相对较慢,厨房整体体验也不够好,这在某种程度上促进了集成灶市场的发展。

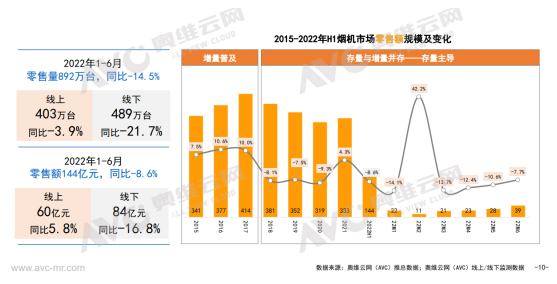

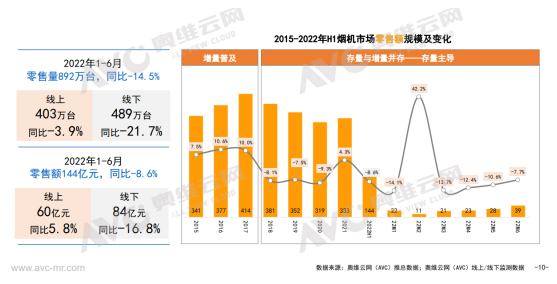

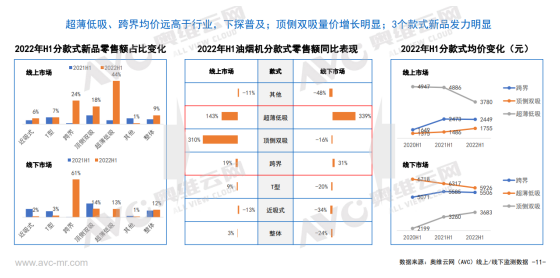

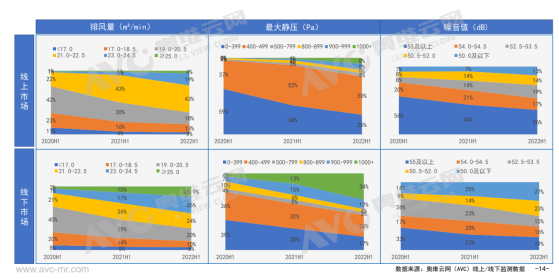

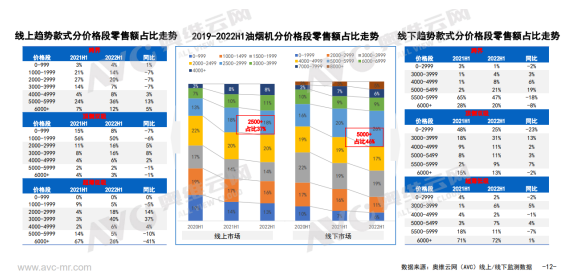

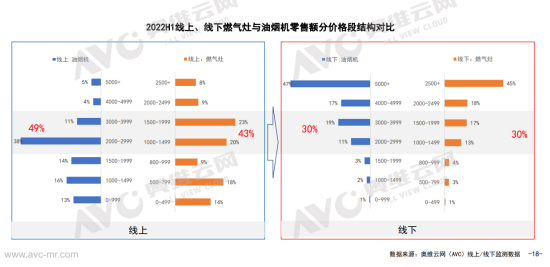

不过,随着技术和消费者需求的不断变化,集成灶市场也面临着新的挑战。在未来的市场竞争中,我们需要密切关注市场趋势,不断更新技术和设计,提高产品的智能化和便捷化,以达到更好的用户体验。另外,我们还需要建立起更加高效的生产和销售渠道,提升品牌影响力和竞争力,从而在激烈的市场竞争中脱颖而出。我注意到,在现在,集成灶和油烟机这两种产品之间有着很强的相互促进。一位业内人士指出,吸油烟效果不仅必须在性能指标上得到满足,还需要在使用效果上得到最佳体验。正因为如此,我们可以看到近年来油烟机行业正朝着更高水平的方向发展。AVC数据显示,尽管2022年1-6月份油烟机零售量下降了14.5%、零售额下降了8.6%,但超薄低吸烟机、跨界烟机、顶侧双吸烟机表现不错。其中,超薄低吸烟机在线上市场零售额同比增长了143%,线下市场同比增长了339%;跨界烟机线上线下同比分别增长了19%和31%。顶侧双吸烟机线上市场同比爆增310%,线下市场则同比下滑了16个百分点。

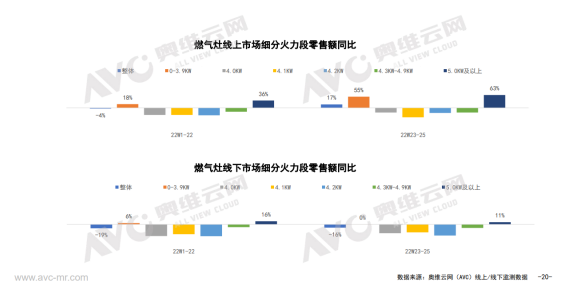

这些数据表明油烟机市场的变化和发展趋势。价格实际上是产品受欢迎程度的重要指标之一。不过,对于消费者来说,性能、外观、智能化等因素也同样重要。作为消费者,我们需要更加全面地了解产品的性能和功能细节,并在自己的需求和预算范围内做出明智的购买选择。我注意到,在燃气灶市场上,大火力依然是目前的主要发展趋势,5.0kW及以上的燃气灶已成为增长点。

一位我所接触的来自二级市场的厨电品牌代理商告诉我,当地市场的厨电消费者最关注产品的外观(工业设计),其次是风量、风压、噪音和火力等方面。年轻的消费者还极力追求好看且好用的产品。

但是另一位我所认识的来自四五级市场的代理商却表示,在乡镇市场中,油烟机和燃气灶仍然属于普及型产品,消费者最关心的是油烟机的油烟排放效果,其次是外观。因此大家更倾向于选择侧吸式油烟机。尽管如此,这位代理商还指出,乡镇消费者更喜欢传统的厨房电器,而县级消费者则更青睐集成灶。

除了产品的不断升级改良,整个行业的产品集成化、智能化、高端化也是目前的趋势。我发现,当前的厨电产品市场也在朝着集成化和智能化的方向发展,这是一个不可逆转的趋势。越来越多的企业开始提供厨房整体解决方案,而套系化的厨电产品就成为了这一趋势的主要载体。

比如老板电器一直在倡导“中国新厨房、老板四件套”,方太推出了集成烹饪中心,华帝则提供敦煌套系、摩尔套系、宠爱套系,美的提供悦家套系,而樱雪则提供源套系。这些名牌厨电品牌都以套系化、全场景、一站式购物为特点,更好地满足消费者的需求。

的数据显示,2022年第一季度,只有套系厨电是厨电单品市场规模上涨的两项之一。另外,厨电套餐在4500元以上的价位段有明显提升,说明套系化厨电在销量、单价和利润空间方面都有着极大的上升空间,未来可期。<div)

托马斯·科洛波洛斯曾经说过,要想成功,就要理解95后消费者的商业逻辑,懂得如何靠拢这一代年轻人。华帝等代表厨电企业正是这一理念的典型代表。此外,随着厨电行业进入存量市场,其主要增长点将从新装转向换装。以前,大部分消费者购买和安装的几乎都是传统厨电产品。从方便的角度而言,未来仍然会选择传统厨电产品(安装更方便),这也是传统厨电未来市场可持续发展的原因之一。此外,从精装到前装市场,渠道也将发生巨大的变化。在我进行走访调研的时候,我发现整个厨电行业的渠道分化也变得越来越明显。传统的KA渠道和专卖店已经不再像以前那么强势,而是被综合体验店、社区店、抖音直播、网批渠道、前装市场等新兴渠道所代替。就连前几年增长迅速的精装房和电商平台在今年上半年也遭遇了“滑铁卢”。 根据奥维云网(AVC)的地产大数据,2022年1-5月,商品住宅精装开盘项目总计为676个,同比下降了45.4%,精装规模为50.3万套,同比下降了52.1%。

厨电产品总体随大盘增减,其中洗碗机、单功能机、一体机下滑低于整体水平。总体来说,厨电六件套(烟、灶、消、洗、一体机、冰箱)仍然是顾客购买的主要选择。通过这些数据可以看出,厨电渠道的变化不仅是行业巨头的竞争,而且也与新市场的崛起以及消费者行为的变化有关。在1-5月份,单功能机的累计精装规模达到了126.3万套,同比下降了51.4%。其中,烟、灶的规模下滑超过了50%;消毒柜的规模下降了63.9%;洗碗机的规模下降了24.8%;单功能机和一体机的规模差不多,都是1万多套。据我了解,在京东、淘宝等电商平台上,今年1-5月份的综合电商流量掉的很厉害,只有抖音和快手电商表现还算不错。以618为例,根据奥维云网(AVC)抖音/快手的监测数据显示,618首周(2022年5月30日-6月5日),厨卫电器在抖音快手两大平台总共销售了3.5万台,销售额达到了0.6亿元,其中包括传统厨电0.36亿元,热水器0.14亿元,新兴厨电0.11亿元。第三周(6月13日-6月19日)单周总销售量达到了5万台,销售额达到了1亿元,其中包括传统厨电0.5亿、热水器0.3亿、新兴厨电0.2亿。尽管传统电商的市场份额和规模要远远大于抖音和快手平台,但是我觉得抖音和快手的销售表现证明了那些新兴渠道的实力。随着消费者行为的变化和技术的发展,厨电行业的市场格局会继续发生变化。就像奥维云网厨卫大数据事业部高级研究经理郭冬蕾所说的那样,目前抖音电商还处于导入期,发展竞争环境相对较宽松,对新兴品牌尤为支持,因此其平台的高速增长趋势十分显着。反观前装市场、综合体验店和网批渠道,可以明显看到其崛起之势。一位不愿透露姓名的业内人士告诉我,方太近两年能够保持中高速增长,除了产品力之外,还离不开渠道布局。其中之一就是前装市场。为了进军换装市场,方太早就开始布局,今年上半年更是加快了步伐。而老板电器的布局时间则更早。除此之外,华帝、帅康、美的、万和等品牌也对这一渠道关注度颇高。据了解,华帝成立了针对零售端的前装事业部,专门运作前装相关业务。华帝相关负责人表示,目前已经与一些国内知名室内设计师团队合作,接下来将在前装市场上挖掘和拓展新的合作和模式,继续发力前装市场。奥维云网(AVC)地产大数据预测,在老房改造需求刺激和精装修政策激励的推动下,前装市场会呈现出快速增长的趋势。因此,厨电企业加速进入前装市场是值得考虑的战略选择。在老房改造需求刺激和精装修政策的双重促进下,预计到2025年中国家装行业市场规模将达到3.8万亿元,家居建材配套的家电市场规模将超过1260亿元。我认为,前装渠道之所以如此重要,是因为它不仅是厨电换装、家装的重要入口,同时也是离消费者最近的一类渠道。此外,品牌综合体验店、下沉专卖店和网批渠道的发展势头也值得注意。品牌综合体验店不仅是品牌成套产品展示的载体,同时也是和消费者沟通、交流的场地。我认为,这是一种全新的厨电产品体验空间,是厨电展览、烹饪体验、厨房社交空间的跨界新融合。虽然这一趋势早在十年前就已出现,但近年来,不仅展示的方式和模式在进化,同时也有从大品牌扩散到中小品牌之势。网批渠道方面,过去一二线市场线下渠道主流是国美、苏宁为主的KA渠道;三四线市场线下渠道是以专卖店体系为主的各类渠道,正规化偏弱。但随着京东、天猫、苏宁易购网批加盟店模式的发展,当前下沉渠道正在形成网批加盟店这一模式。我认为,网批渠道正成为厨电品牌在县级、乡镇市场的主要销售渠道,尤其是在三四五线市场已经成为主流。报告显示,头部厨电品牌通过网批渠道销售低端机型,由于零售价格接近线上价格,性价比比线下专卖店更高,因此其份额在快速提高。然而,一位传统厨电批发商表示,虽然县级和乡镇市场大部分专卖店都转入了电商平台,但网批渠道的小B客户普遍不怎么会卖厨电产品,往往会加价10多个点直接卖出。因此,厨电品类在网批渠道中的份额相对较小,很多小B客户都没赚钱。总的来看,零售端的线下渠道正在扁平化发展,同时网批渠道和前装渠道也备受关注。虽然“得渠道者得天下”的说法有些过时,但对于厨电企业来说,渠道仍然非常重要。在下半年,市场将如何变化呢?我觉得,需要关注前装渠道会继续拓展和网批渠道在县级、乡镇市场的增长情况。在我的访调研过程中,我听到了两个完全相反的论点。一位来自一二级市场的代理商告诉我,今年上半年的市场形势跟2020年上半年一样困难,即便零售价格下降了10个百分点,市场依然没有明显改善。另一位来自乡镇市场的代理商则表示,他所在的市场还不错,只要产品具备卖点(比如颜值、免清洗等等),就能很好地销售。此外,他透露今年上半年整体价格比较稳定,但仍受到电商低价竞争的冲击。从消费者角度来看,近三年来,分层消费趋势日益加强。疫情让许多消费者长时间待在家中,更加意识到厨房空间的重要性,也激发了他们用更多、更好的厨房设备来提升生活品质的需求,这时高端品牌的影响力和品牌调性就会发挥作用。与此同时,拼多多、抖音等电商平台的推动也让厨电产品价格持续走低。而针对下半年的市场走势,我的调研结果显示,普遍比较看好,主要基于两点:一是下半年本身是传统的旺季;二是国家政策的加持。国家发展改革委和工业和信息化部近日发布了《国家发展改革委工业和信息化部关于振作工业经济运行推动工业高质量发展的实施方案的通知》,提出要鼓励有条件的地方在家电等领域推出新一轮以旧换新行动。另外,商务部会同工业和信息化部、市场监管总局等部门制定的《关于促进绿色智能家电消费的若干措施》得到国务院的同意,即将发布。《若干措施》提出,要实施家电以旧换新和绿色智能家电下乡活动,鼓励有条件的地方提供政策和资金支持,但不得设置不合理和歧视性准入和退出条件,有效发挥市场机制作用,动员各方力量,让政策红利惠及更多企业和群众。